ترکیب روند و فیبوناچی در حوزه های تحلیل و معامله گری بازار های مالی بسیار مهم و اساسی است . با افزایش مهارت در این حوزه ها به راحتی می توانید سطح دقت تحلیل و معامله خود را افزایش دهید . بر اساس تجربیات کسب کرده طی سال های گذشته با اطمینان می توان گفت که اگر در این دو موضوع به دقت بالایی دست پیدا کنید به موفقیت های زیادی دست پیدا خواهید کرد .

رسم کانال در روند

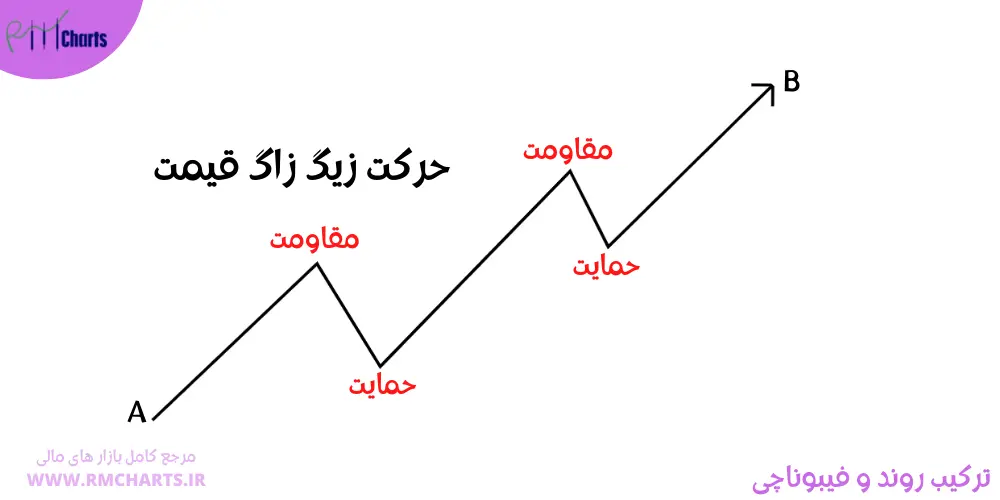

حرکت قیمت در بازار های مالی به صورت پله ای و زیگ زاگ است . پس نباید انتظار داشت قیمت به یکباره از نقطه ای به نقطه دیگر جهش کند .

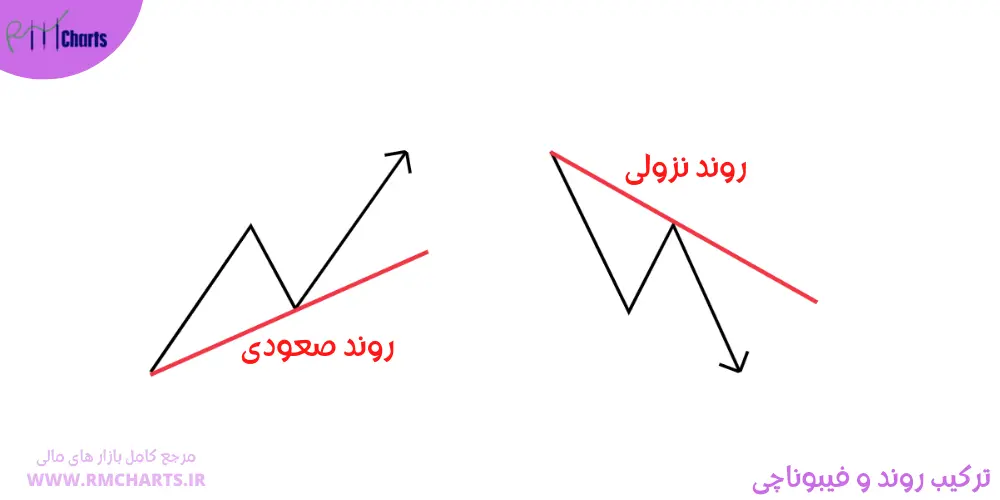

در صورتی که قیمت در یک روند مثبت از پایین به بالا حرکت کند روند صعودی شکل گرفته است . اما در مقابل در صورتی که قیمت با یک شیب منفی از بالا به پایین بیاید یک روند نزولی شکل گرفته است . در صورتی که روند حرکت قیمت به صورت افقی باشد آن را یک روند خنثی می نامند .

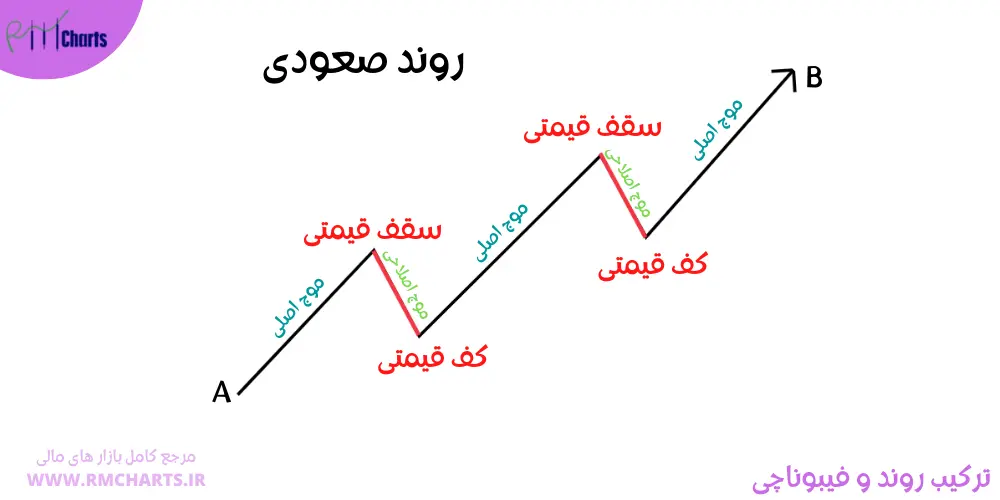

روند صعودی

روند صعودی از تشکیل موج های صعودی و موج های نزولی ایجاد می شود با شرط اینکه طول موج های صعودی از طول موج های نزولی بیشتر باشد و قیمت در مسیر حرکتی خود به دنبال تشکیل سقف های قیمتی جدید و بالاتری نسبت به سقف قیمتی قبلی خود باشد .

در یک روند صعودی هر سقف باید از سقف قبلی بالاتر و هر کف نیز باید از کف قبلی بالاتر باشد .

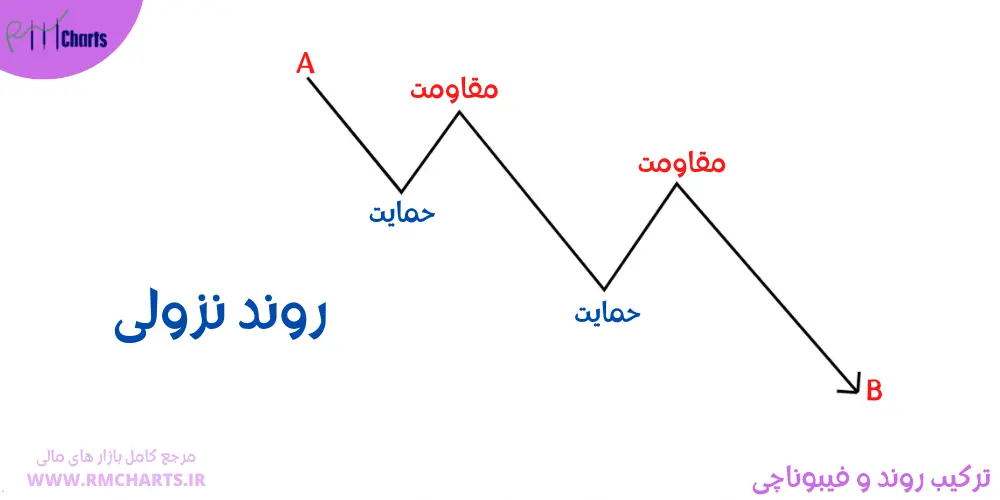

روند نزولی – ترکیب روند و فیبوناچی

روند نزولی از تشکیل موج های نزولی و صعودی ایجاد می شود . اما باید دقت کنید که طول موج های نزولی بیشتر از طول موج های صعودی است .

در یک روند نزولی سقف ها از سقف قبلی و کف ها از کف قبلی پایین تر هستند .

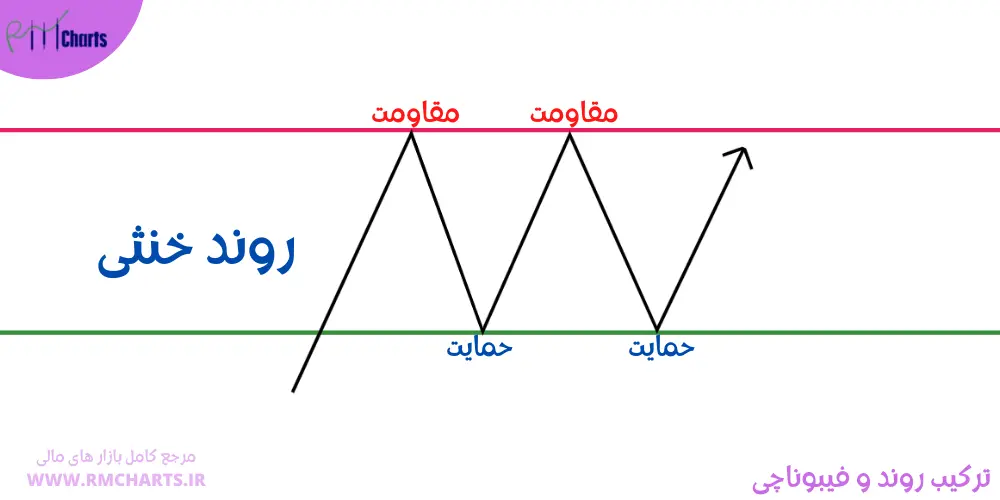

روند خنثی – ترکیب روند و فیبوناچی

هر زمان قیمت در بین محدوده یا خطوط حمایت و مقاومت در نوسان باشد به طوری که حداقل 2 کف و 2 سقف قیمتی ساخته باشد ، به آن یک روند خنثی یا رنج گفته می شود .

اگر در یک تایم فریم مشخص محدوده رنج مشاهده نکردید کافی است یک تایم فریم پایین تر را بررسی کنید . یعنی در صورت عدم مشاهده محدوده رنج در تایم فریم روزانه ، تایم فریم 4 ساعته را بررسی کنید .

روش معامله کردن در یک روند خنثی بسیار ساده تر از معامله در یک روند جهت دار است . در روند خنثی کافی است در کف کانال خرید و در سقف کانال فروش کنید . در این بین اگر الگوی های کندلی را نیز بتوانید شناسایی کنید می توانید از معاملات بهترین کسب سود را کنید .

از ساده ترین راهکار های شناسایی محدوده رنج قیمتی دقت به شرایط اندیکاتور MACD است . در شرایط رنج ، بازه نوسانی MACD در نزدیکی خط صفر ایجاد می شود .

نکته : در شرایط رنج بازار به هیچ وجه از اندیکاتور میانگین متحرک حرکتی و چنگال اندروز استفاده نکنید .

نکته : در یک روند خنثی ، شکسته شدن خطوط حمایت یا مقاومت نقطه طلایی معامله است .

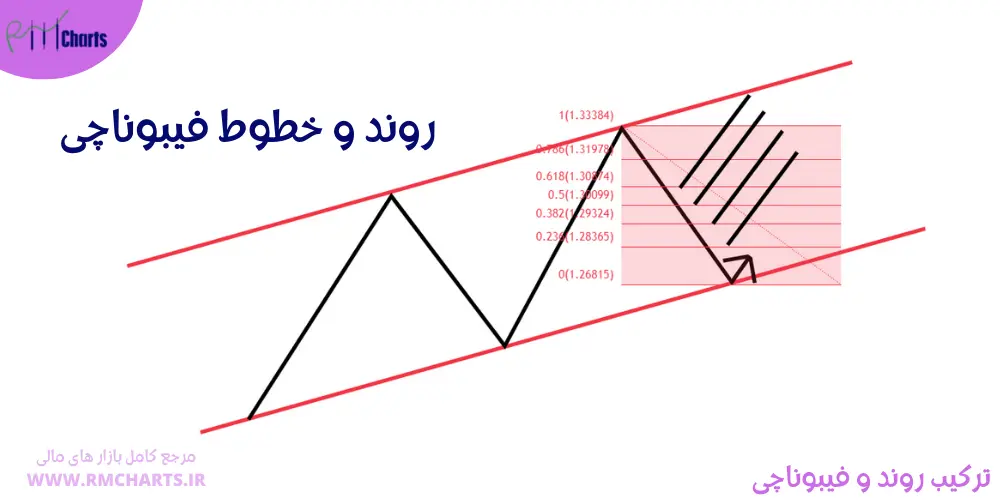

خط روند – ترکیب روند و فیبوناچی

در بازار های مالی علاوه بر سطوح و خطوط حمایت و مقاومت افقی ، خطوط حمایت و مقاومت مورب نیز وجود دارند که قیمت حساسیت بالایی به این خطوط دارد .

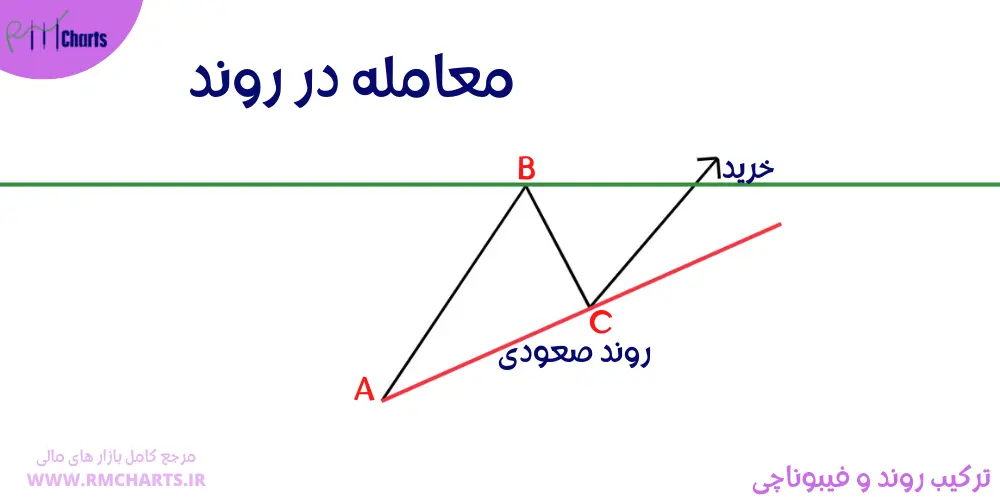

نکته : در شرایطی از بازار می توان در یک روند صعودی ، با وصل کردن پایین ترین قیمت ها روند حمایتی را ایجاد کرد و بر عکس .

در یک روند صعودی نقطه C باید بالاتر از نقطه A قرار می گیرد . در مقابل اگر روند نزولی باشد ، نقطه C باید پایین تر از نقطه A قرار گیرد .

معامله در روند

در یک روند نزولی اگر روند پس از برخورد قیمت به نقطه C ، از نقطه B عبور کند می توان وارد معامله فروش شد .

خطوط روند اصلی و فرعی

عوامل موثر بر اهمیت یک روند

1 – تعداد دفعاتی که قیمت به خط روند برخورد می کند .

2 – مدت زمان پایداری و مقاومت خط روند در بازار

3 – شیب یک روند

4 – شرایطی که باعث ایجاد روند شده اند . برای مثال روند ایجاد شده بر اساس عوامل مهم سیاسی اقتصادی از روند ایجاد شده در شرایط عادی مهمتر است .

خط کانال

خطی است که موازی با خط روند رسم شده و برای نقاط احتمالی ورود یا خروج از معاملات استفاده می شود . برخورد قیمت به خطوط کانال نشان دهنده محل مناسب قرارگیری حد سود یا زیان است .

شکست روند ها در ترکیب روند و فیبوناچی

معمولا شکست ها زمانی اتفاق می افتند که بازار تحت تاثیر عواملی مانند اخبار مهم سیاسی اقتصادی بوده و سطح نقدینگی مارکت نیز بالا باشد . قدرتمند شدن خریداران باعث شکست روند نزولی و قدرتمند شدن فروشندگان باعث شکست روند صعودی می شود .

عوامل شکست می تواند روی سطوح حمایت و مقاومت افقی و عمودی یکسان باشد .

مراحل شکسته شدن روند صعودی و شروع یک روند نزولی

نزدیکی قیمت به خط روند با فاصله گرفتن از خط کانال

تشکیل سقف قیمتی یکسان با سقف قبلی

شکسته شدن خط روند صعودی توسط قیمت

ثبت پولبک قیمتی به خط روند شکسته شده

شکل گیری کف قیمتی پایین تر از کف قبلی

مراحل شکسته شدن روند نزولی و شروع یک روند صعودی

نزدیکی قیمت به خط روند با فاصله گرفتن از خط کانال

تشکیل کف قیمتی یکسان با کف قبلی

شکسته شدن خط روند نزولی توسط قیمت

ثبت پولبک قیمتی به خط روند شکسته شده

شکل گیری سقف قیمتی بالا تر از سقف قبلی

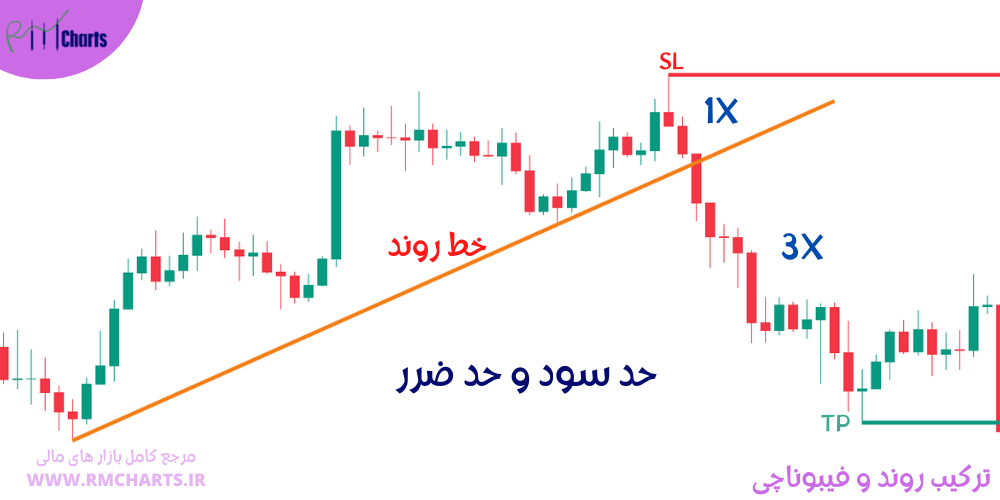

شناسایی بهترین نقاط برای حد سود و ضرر ( TP – SL )

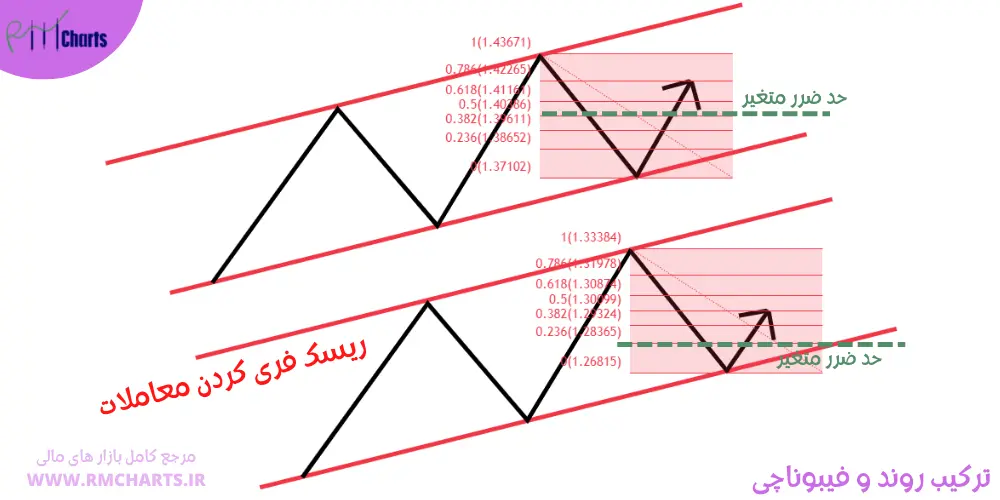

برای قرار گیری حد ضرر با شکسته شدن خط روند نزولی ، از کف قیمت قبلی و برای قرار گیری حد سود معمولا از نسبت ریسک به ریوار 1:3 استفاده می شود .

برای قرار گیری حد ضرر با شکسته شدن خط روند صعودی ، از سقف قیمت قبلی و برای قرار گیری حد سود معمولا از نسبت ریسک به ریوار 1:3 استفاده می شود .

نکته : معمولا بعد از شکست خطوط روند ، قیمت به صورت شارپی و هیجانی نوسان می کند . پس مراقب باشید درگیر ضرر های مستمر نشوید .

نکته : کندلی که باعث شکسته شدن خطوط روند می شود ، کندل شکست نامیده می شود . در صورتی که پس از شکسته شدن خطوط روند کندل در ناحیه شکسته شده بسته شود نشانه قدرت در شکست است .

نکته : همیشه شکست ها در حرکت های اصلاحی روند های اصلی شکل می گیرند .

آموزش فیبوناچی در ترکیب روند و فیبوناچی

آموزش اصول فیبوناچی یکی از مهمترین نیاز های معامله گران و تحلیل کران بازار های مالی برای بالا بردن دقت در معاملات است . قیمت معمولا به سطوح فیبوناچی ثبت شده واکنش های مناسبی را از خود نشان می دهد . اعداد و سطوح فیبوناچی به مرور زمان به یکی از مهمترین فاکتور های معاملاتی تبدیل شده اند . معمولا در تمامی روش های معاملاتی اثری از فیبوناچی وجود دارد .

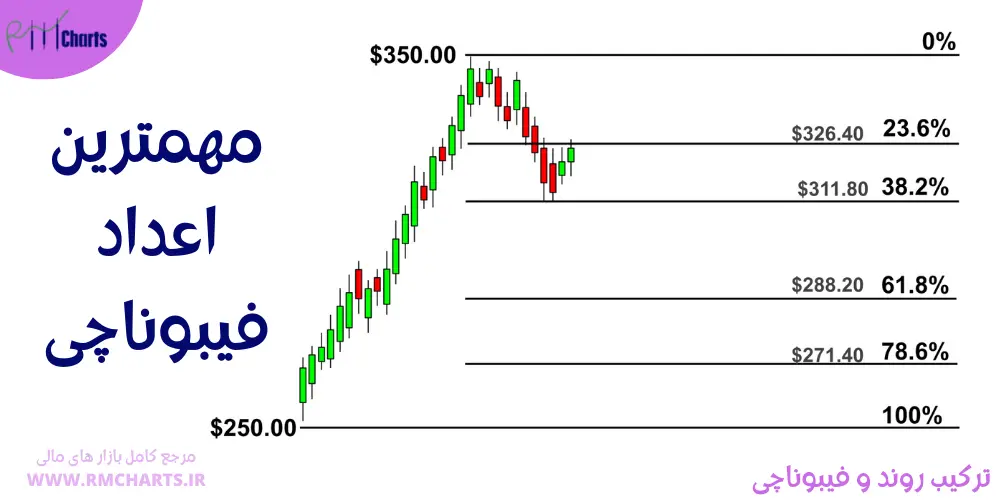

اعداد طلایی فیبوناچی

اعدادی که مورد توجه تمامی فعالین بازار های مالی بوده و نقش مهمی را به عنوان خطوط حمایت و مقاومت ایفا می کنند .

مهمترین اعداد فیبوناچی عبارتند از :

23.6%

38.2%

50%

61.8%

78.6%

88%

127%

161%

200%

261%

316%

423%

فیبوناچی انواع مختلفی دارد که از مهمترین آنها می توان به فیبوناچی ریتریسمنت ، فیبوناچی پروجکشن و فیبوناچی اکستنشن اشاره کرد .

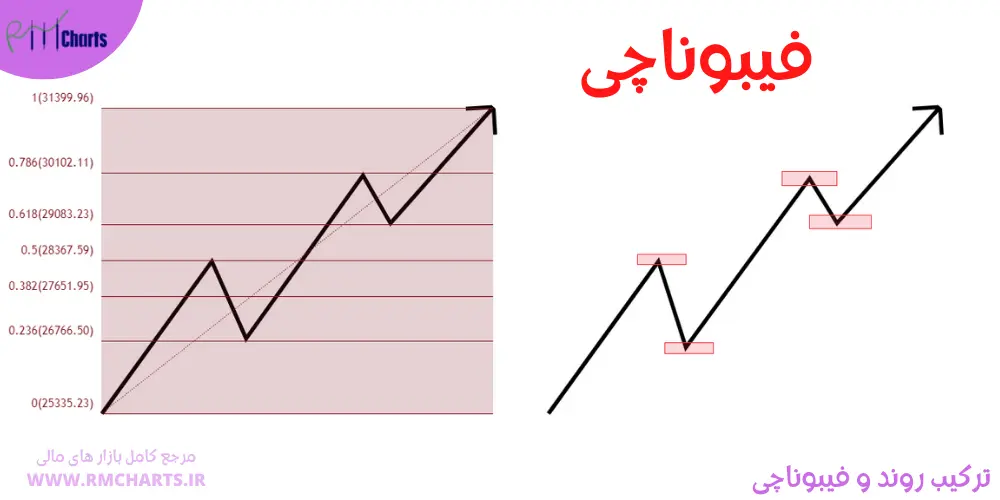

فیبوناچی ریتریسمنت در روند های اصلاحی کاربرد دارد که مهمترین اعداد فیبوناچی ریتریسمنت ، اعداد 38.2 ، 50 ، 61.8 و 78.6 هستند .

خطوط فیبوناچی ریتریسمنت به عنوان سطوح حمایت و مقاومت عمل می کنند .

معمولا محدوده های بازگشتی در نمودار ها همان محدوده های فیبوناچی هستند .

بهترین نقطه برای ورود به معاملات دقت به اعداد فیبوناچی 61.8 و 78.6 درصد است . بسیاری از معامله گران این اعداد را مهمترین محدوده بازگشتی در فیبوناچی می دانند . معمولا قیمت در بین محدوه های 61.8 تا 78.6 با اصلاح قیمتی همراه می شود .

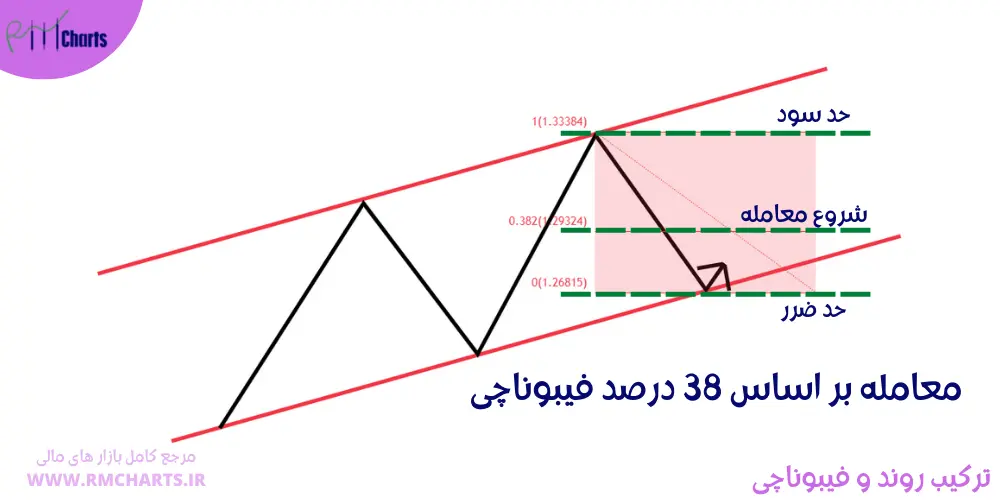

ورود یا اصلاح قیمتی در محدوده 38.2 درصد فیبوناچی مناسب نیست . چون اکثر مواقع سطح با شکست همراه می شود .

میزان نفوذ روند در خطوط فیبوناچی بسیار مهم است . هرچه قیمت بتواند خطوط فیبوناچی بیشتری را شکسته و عبور کند ، می توان نسبت به معامله مطمین تر شد .

در صورتی که در سطح 38 درصد فیبوناچی وارد شوید ، حد ضرر شما در سطح 0 درصد فیبوناچی قرار خواهد گرفت .

اصول اصلی در معاملات بر اساس فیبوناچی این است که می توان بر اساس ریسک فری کردن ، با معامله حرکت کرد .

پس تا اینجا متوجه شدید ما از 3 نوع فیبوناچی ، برای تحلیل تکنیکال استفاده می کنیم . اولین فیبوناچی ، فیبوناچی ریتریسمنت ( Retracement ) است که برای شناسایی محدوده های اصلاح قیمت مورد استفاده قرار می گیرد . اما از ابزار هایی مثل فیبوناچی گسترش یافته ( Extention ) و نیز فیبوناچی سه نقطه ای ( projection یا Expantion ) که برای شناسایی نقاط چرخشی بازار کاربرد دارند استفاده خواهیم کرد .

ابزار های شناسایی روند

فیبو گسترش یافته ( Extention )

فیبو Expantion

فیبو گسترش یافته ( Extention )

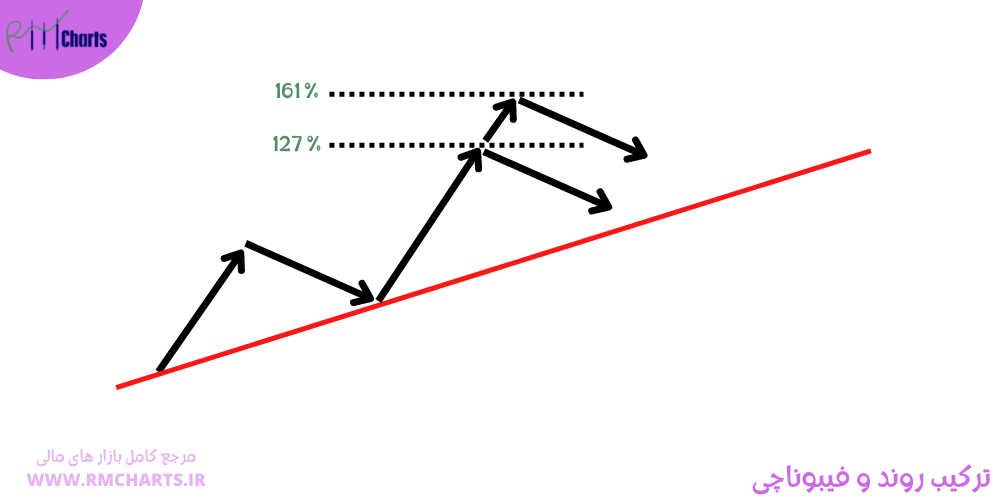

به لول های بالای شاخص 100 در فیبوناچی، گسترش یافته یا خارجی گفته می شود. اعداد برگشتی عبارتند از :

127.2%

161.8%

200%

224%

242%

300%

361%

400%

423%

چون اصول معامله روی فیبوناچی گسترش یافته بر اساس خلاف روند اصلی بازار است حتما باید از مدیریت ریسک هوشمند و دقیق استفاده کنید . بهترین سطح برای ورود یا خروج بر اساس فیبوناچی Extention سطح 161 درصد است.

همچنین می توانید از اندیکاتور هایی مثل MACD و RSI نیز کمک بگیرید.