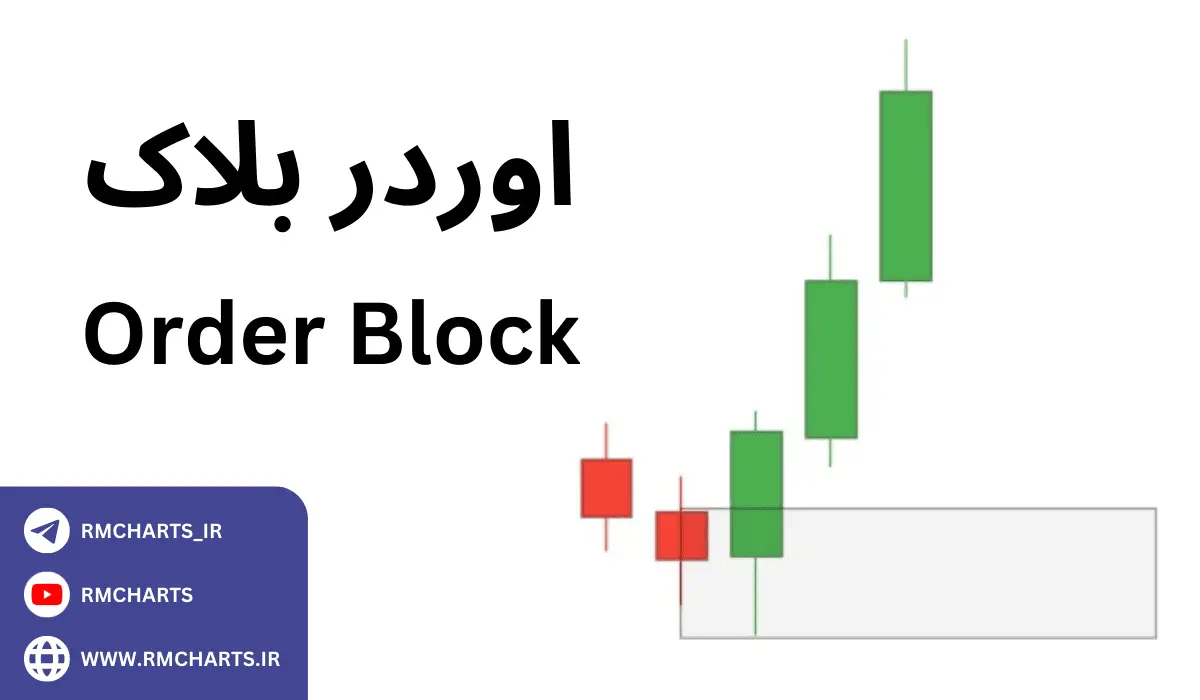

اوردر بلاک در بازارهای مالی به یک گروه از سفارشات خرید یا فروش قابل اجرا در یک زمان خاص اشاره دارد. این سفارشات معمولاً توسط یک نماینده بازار یا یک شرکت کارگزاری گروهبندی میشوند و به صورت یک بلاک به صورت یکجا وارد بازار میشوند.

استفاده از اوردرهای بلاک میتواند برای افرادی که تعداد زیادی سفارش دارند و یا نیاز به اجرای سریع آنها دارند مفید باشد. به عنوان مثال، یک صندوق سرمایه گذاری میتواند اوردرهای بلاک را برای خرید یا فروش بزرگترین حجم سهام یک شرکت یا یک صنعت خاص استفاده کند.

اوردر بلاک ها معمولاً در زمانهایی که تأثیر قابل توجهی در بازار ایجاد میکنند، مانند زمان اعلام نتایج مالی، توزیع سود یا اخبار مهم اقتصادی مورد استفاده قرار میگیرند. با وارد کردن یک بلاک سفارش، این افراد میتوانند تأثیر قابل توجهی روی قیمت سهام یا داراییهای دیگر در بازار ایجاد کنند.

اوردرهای بلاک به صورت مجموعهای از سفارشات با حجم بالا و متعدد است که به صورت یکجا وارد بازار میشوند و تأثیر قابل توجهی بر روی قیمت و نوسانات بازار ممکن است.

با استفاده از اوردرهای بلاک، افراد میتوانند تأثیر قابل توجهی در بازار ایجاد کنند و باعث تغییر قیمت و نوسانات بازار شوند. این اوردرها ممکن است به عنوان یک استراتژی توسط سرمایه گذاران و تریدرها مورد استفاده قرار گیرند.

یکی از استفادههای رایج اوردرهای بلاک، در زمان اعلام نتایج مالی شرکتها است. در این زمان، سرمایه گذاران بزرگ و صندوقهای سرمایه گذاری ممکن است تصمیم بگیرند اوردر بلاکی از سهام یک شرکت را به صورت یکجا خریداری یا فروش کنند. این کار میتواند به عنوان یک راه برای بهرهبرداری از حرکت نوسانات قیمت در زمان اعلام نتایج مالی مورد استفاده قرار گیرد.

علاوه بر این، اوردرهای بلاک ممکن است در تریدهای زمانی که نیاز به اجرای سریع و حجم بالا دارند، مورد استفاده قرار گیرند. برای مثال، در صنعت فارکس، تریدرها ممکن است اوردرهای بلاک را برای خرید یا فروش یک مقدار بزرگ از ارزها در یک زمان خاص استفاده کنند. این کار به آنها کمک میکند تا با حفظ قیمت و جلوگیری از حرکت ناخواسته بازار، معاملات خود را انجام دهند.

با استفاده از اوردرهای بلاک، سرمایه گذاران میتوانند ریسکهای مرتبط با ناهماهنگی قیمت و عدم حفظ حریم خصوصی را کاهش دهند.

با ورود یک بلاک سفارش به بازار، ناهماهنگی قیمت کاهش مییابد زیرا تمام سفارشات در یک زمان خاص اجرا میشوند و همزمان با یکدیگر به بازار عرضه میشوند. این کاهش ناهماهنگی میتواند به تأثیر قیمت کمک کند و به سرمایه گذاران کمک میکند تا از موقعیت بهتری برای ورود یا خروج از بازار بهرهبرداری کنند.

استفاده از اوردرهای بلاک در بازارهای مالی ممکن است بهبود عملکرد بازار را نیز به همراه داشته باشد. با ورود یک بلاک سفارش بزرگ به بازار، حجم معاملات و نوسانات قیمت افزایش مییابد که میتواند جذابیت بازار را برای سرمایه گذاران دیگر افزایش دهد

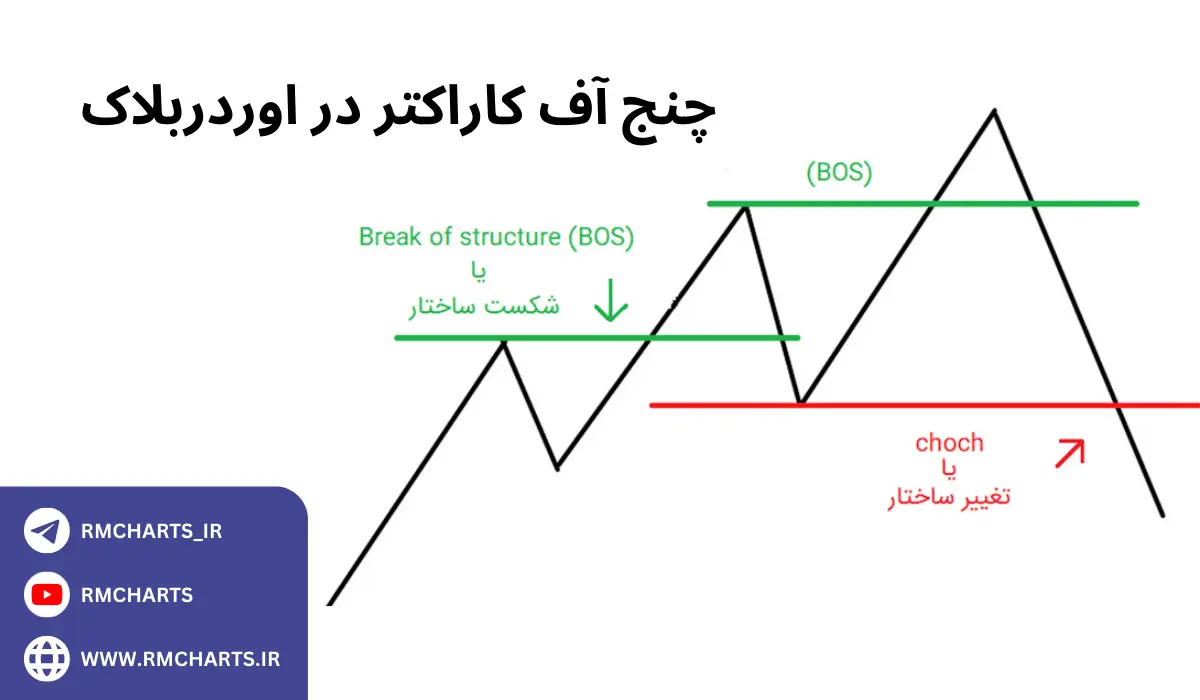

چنج آف کاراکتر در اوردر بلاک چیست؟

چنج آف کاراکتر در اوردربلاک بازارهای مالی به معنای تغییر کاراکتر اول یا چند کاراکتر اول یک سفارش در اوردربلاک است. این تغییر کاراکتر ممکن است به علت اشتباه در ورود داده، اصلاح سفارش یا تغییر در ویژگیهای سفارش مانند قیمت، تعداد و غیره باشد. تغییر کاراکتر اول یک سفارش در اوردربلاک میتواند تأثیر زیادی در پردازش و اجرای سفارش داشته باشد و ممکن است منجر به تغییر در ترتیب اجرای سفارشات شود.

در برخی از بازارهای مالی، اوردربلاک یا سفارشهای بزرگ به صورت کامل اجرا نمیشوند و بهجای آن، به چندین قطعه کوچکتر تقسیم میشوند که به عنوان قطعات فرعی شناخته میشوند. هنگامی که یک سفارش اصلاح میشود، تغییر کاراکتر اول یا چند کاراکتر اول سفارش ممکن است نشان دهنده تغییر در اندازه سفارش، قیمت، زمان ارسال یا دیگر جزئیات مربوط به سفارش باشد.

به عنوان مثال، فرض کنید یک سفارش برای خرید 1000 سهم یک سهم با قیمت 50 دلار ارسال شود. اگر در حین پردازش سفارش، کاراکتر اول (تعداد سهام) تغییر کند و به 500 تغییر یابد، این به معنای کاهش اندازه سفارش به 500 سهم است. به همین ترتیب، تغییر در کاراکترهای بعدی نیز میتواند تغییراتی در جزئیات دیگر سفارش مانند قیمت، زمان ارسال و غیره نشان دهد.

چنج آف کاراکتر در اوردربلاک بازارهای مالی اهمیت زیادی دارد زیرا ممکن است ترتیب اجرای سفارشات را تغییر داده و تأثیر زیادی بر روی قیمتها و نوسانات بازار داشته باشد. برای اینکه تغییرات در سفارشات به درستی پردازش شوند و هماهنگی صحیح بین سفارشات حفظ شود، نیاز به نظارت دقیق و سیستمهای پیچیده در بازارهای مالی وجود دارد.

انواع اوردر بلاک (Order Block) که در بازارهای مالی استفاده میشود عبارتند از:

- اوردر بلاک محدود (Limited Order Block): در این نوع Order block، تعداد و قیمت واحد اوراق بهادار مشخص میشود. این نوع اوردر بلاک توسط یک مشتری ارسال میشود تا برای انجام معاملهای خاص استفاده شود.

- اوردر بلاک آنی (Immediate or Cancel Order Block): در این نوع اوردر بلاک، اگر بخشی از سفارش فوراً قابل اجرا باشد، آن بخش اجرا میشود و بخش باقیمانده کنسل میشود. این نوع اوردر بلاک استفاده میشود تا سرعت اجرای معاملات را افزایش دهد و بخشی از سفارش در صورت امکان فوراً اجرا شود.

- اوردر بلاک مخفی (Hidden Order Block): در این نوع اوردر بلاک، قیمت و تعداد اوراق بهادار به صورت مخفی در بازار نمایش داده نمیشود. این نوع Order block معمولاً توسط سرمایهگذاران بزرگ و نهادها استفاده میشود تا حجم تجارت خود را پنهان کنند و تأثیر قیمت را کنترل کنند.

- اوردر بلاک امتیازی (Discretionary Order Block): در این نوع Order block، سفارش از طرف مشتری ارسال میشود اما قیمت و تعداد دقیق اوراق بهادار به صلاحدید دلال تعیین میشود. دلال میتواند براساس شرایط بازار بهترین زمان برای اجرای سفارش را تعیین کند.

این انواع اوردر بلاک میتوانند به طور مستقیم توسط مشتریان یا از طریق سامانههای معاملاتی در بازارهای مالی ارسال و اجرا شوند.

نحوه معامله با اوردر بلاک در بازارهای مالی

معامله با اوردر بلاک در بازارهای مالی به طریقی مشابه با سایر اوردرها انجام میشود. در زیر، نحوه معامله با Order block را در بازارهای مالی توضیح میدهیم:

- ارسال سفارش: ابتدا، سفارش برای خرید یا فروش اوراق بهادار به صورت بلاکی توسط سرمایهگذار یا نهاد مالی ارسال میشود. سفارش شامل جزئیاتی مانند نوع Order block (محدود، آنی، مخفی، امتیازی)، نوع اوراق بهادار، تعداد و قیمت واحد اوراق بهادار مورد نظر است.

- معرفی سفارش به بازار: سفارش بلاک به سامانههای معاملاتی یا به دلالان واقعی ارائه میشود. در بازارهای مالی الکترونیکی، سفارشها به صورت خودکار به سامانههای معاملاتی ارسال میشوند.

- اجرای سفارش: سامانه معاملاتی سفارش را دریافت کرده و با دیگر سفارشها در بازار مطابقت میدهد. اگر یک سفارش بلاک قیمت و تعداد مورد نظر را در بازار پیدا کند، معامله انجام میشود.

- اطلاع رسانی درباره اجرای سفارش: پس از اجرای سفارش، سرمایهگذار مربوطه و یا نهاد مالی اطلاعاتی درباره قیمت، تعداد و زمان اجرای سفارش دریافت میکند. این اطلاعات میتواند به صورت آنی یا پس از مدتی به مشتری ارائه شود.

چگونه اوردر بلاک ها را در بازارهای مالی شناسایی کنیم؟

شناسایی اوردرهای بلاک در بازارهای مالی نیاز به تحلیل نمودارهای قیمتی و استفاده از تکنیکهای مختلف دارد. در زیر، روشهایی برای شناسایی اوردرهای بلاک در بازارهای مالی را بررسی میکنم:

- تحلیل سطوح حمایت و مقاومت: اوردرهای بلاک معمولاً در نواحی قوی حمایت و مقاومت شکل میگیرند. شما میتوانید از خطوط افقی، خطوط روند و نواحی مهم در نمودار برای تشخیص این نواحی استفاده کنید.

- تحلیل حجم معاملات: اوردرهای بلاک معمولاً با حجم بالایی از معاملات همراه هستند. بنابراین، بررسی حجم معاملات در نواحی قوی پشتیبانی و مقاومت میتواند به شناسایی اوردرهای بلاک کمک کند.

- الگوهای قیمتی: برخی از الگوهای قیمتی میتوانند به شناسایی اوردرهای بلاک کمک کنند. مثلاً الگوی مستطیل یا الگوی شمعههای سبز و قرمز بزرگ میتوانند نشانگر نواحی قوی حمایت و مقاومت باشند که ممکن است مربوط به اوردرهای بلاک باشند.

- استفاده از اندیکاتورها: اندیکاتورها مانند اندیکاتور اوردر بلاک (Order Block Indicator) و سایر ابزارهای تحلیلی میتوانند به شناسایی اوردرهای بلاک کمک کنند. این اندیکاتورها عموماً بر اساس قیمت، حجم و الگوهای مشخص در نمودار عمل میکنند.

نکات مهم در استفاده از اوردر بلاک در بازارهای مالی

در استفاده از اوردرهای بلاک در بازارهای مالی، توجه به چند نکته مهم ضروری است. در زیر، به برخی از این نکات اشاره میکنم:

- تحلیل و تأیید: قبل از اعتماد به یک الگو یا نواحی قوی حمایت و مقاومت به عنوان Order block، باید آن را تحلیل کرده و تأیید کنید. استفاده از اندیکاتورها، الگوهای قیمتی و تحلیل تکنیکال میتواند در تصمیمگیری کمک کننده باشد.

- مدیریت ریسک: همانند هر نوع معامله دیگری، مدیریت ریسک در استفاده از اوردرهای بلاک بسیار مهم است. مشخص کنید که چه میزان سرمایه خود را در یک معامله بلاک قرار میدهید و حداکثر تلفات قابل قبول را تعیین کنید.

مفاهیم پایه شناخت اوردر بلاک در بازارهای مالی

برای شناخت مفاهیم پایه اوردر بلاک در بازارهای مالی، میتوانید به موارد زیر توجه کنید:

- تعریف اوردر بلاک: اوردر بلاک به سفارشهای بزرگ خرید یا فروش اوراق بهادار یا سایر ابزارهای مالی اطلاق میشود که حجم زیادی از معاملات را شامل میشوند. این سفارشها ممکن است به صورت محدود، آنی، مخفی یا امتیازی صورت گیرد.

- عوامل تشکیل اوردر بلاک: عوامل مختلفی میتوانند باعث تشکیل Order block شوند. این عوامل شامل تصمیمات سرمایهگذاران نهادی، صندوقهای سرمایهگذاری، بانکها، شرکتها و صنایع بزرگ میشوند.

- اثرات اوردر بلاک بر بازار: ورود یک Order block به بازار ممکن است تأثیرات قابل توجهی بر روند قیمت و حجم معاملات داشته باشد. بسته به نوع و حجم اوردر بلاک، اثرات مختلفی از جمله افزایش نوسانات قیمتی، تقویت روند صعودی یا نزولی، تغییرات در حجم معاملات و ایجاد نواحی پشتیبانی و مقاومت را به همراه دارد.

- شناسایی اوردر بلاک: برای شناسایی اوردرهای بلاک در بازارهای مالی، شما باید به تحلیل نمودارهای قیمتی، حجم معاملات و الگوهای رفتار بازار توجه کنید. استفاده از اندیکاتورها و تکنیکهای تحلیلی میتواند کمک کننده باشد.

تفاوت اوردر بلاک با مناطق عادی عرضه و تقاضا در بازارهای مالی

اوردر بلاک و مناطق عادی عرضه و تقاضا دو مفهوم متفاوت در بازارهای مالی هستند. در زیر تفاوتهای اصلی بین این دو را بررسی میکنم:

- حجم معاملات: یکی از تفاوتهای اساسی بین اوردر بلاک و مناطق عادی عرضه و تقاضا، حجم معاملات است. در اوردر بلاک، حجم معاملات بسیار بزرگ است و ممکن است نشانگر حرکت قوی قیمتی باشد، در حالی که در مناطق عادی عرضه و تقاضا، حجم معاملات معمولاً کمتر است و به تنهایی نمیتواند تأثیر قابل توجهی بر روند قیمت داشته باشد.

- نوسانات قیمتی: ورود یک اوردر بلاک به بازار ممکن است باعث افزایش نوسانات قیمتی شود. زیرا حجم زیاد معاملات مرتبط با Order block ممکن است باعث تحریک خریداران و فروشندگان دیگر شود و در نتیجه قیمت را به صورت قابل توجهی تغییر دهد. در مقابل، مناطق عادی عرضه و تقاضا معمولاً نوسانات قیمتی محدودتری دارند و تأثیر کمتری در روند قیمت دارند.

- زمان و توالی: Order block معمولاً به صورت محدود و به صورت یکباره وارد بازار میشود. این به معنای این است که یکباره حجم بالایی از معاملات انجام میشود. اما مناطق عادی عرضه و تقاضا ممکن است به صورت پیوسته و در طی مدت زمان بیشتری شکل بگیرند و حجم معاملات در آنها نسبتاً ثابت باشد.

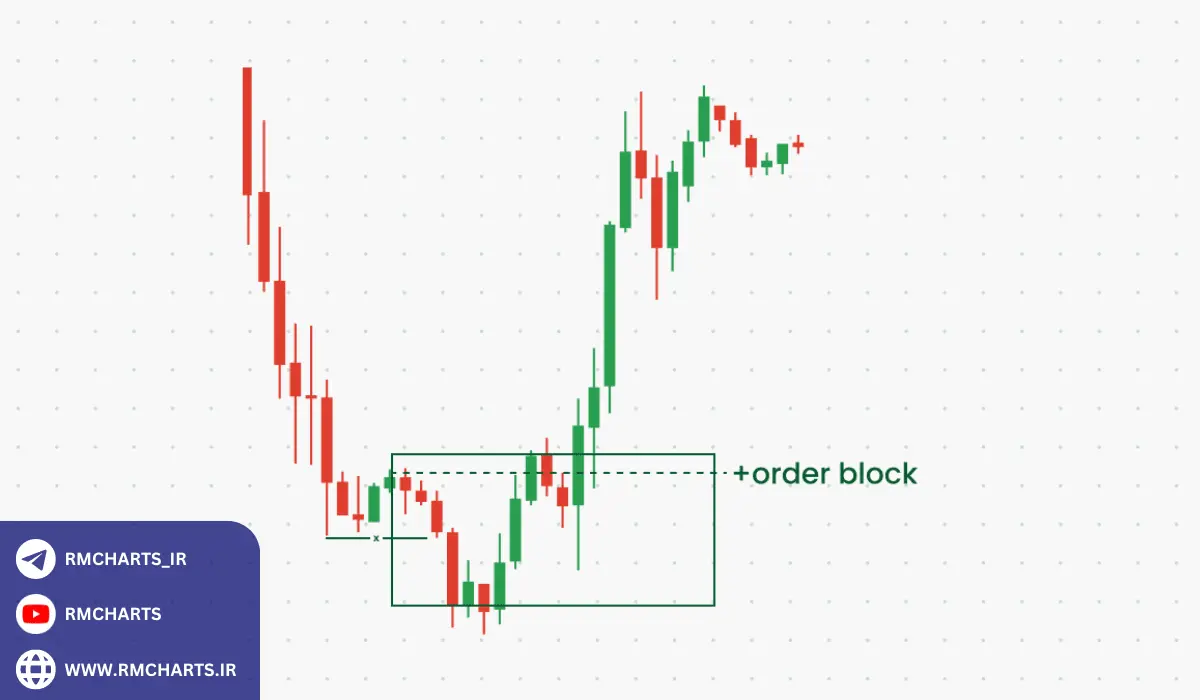

نحوه رسم اوردر بلاک در نمودار قیمت در بازارهای مالی

برای رسم اوردر بلاک در نمودار قیمت در بازارهای مالی، میتوانید از روشهای زیر استفاده کنید:

- تعیین نواحی قوی حمایت و مقاومت: قبل از شروع رسم اوردر بلاک، باید نواحی قوی حمایت و مقاومت را در نمودار تعیین کنید. این نواحی میتوانند به صورت خطوط افقی، خطوط روند یا نواحی مهم در نمودار نشان داده شوند.

- تحلیل حجم معاملات: بررسی حجم معاملات در نواحی قوی پشتیبانی و مقاومت میتواند کمک کند تا اوردرهای بلاک را تشخیص دهید. در نواحی قوی پشتیبانی، ممکن است حجم معاملات افزایش یابد و در نواحی قوی مقاومت، ممکن است حجم معاملات کاهش یابد.

- رسم اوردر بلاک: پس از تعیین نواحی قوی پشتیبانی و مقاومت و بررسی حجم معاملات، میتوانید Order block را در نمودار رسم کنید. برای این کار، از خطوط عمودی یا مستطیلها استفاده کنید و آنها را بر اساس محدوده قیمتی و حجم معاملات مربوطه رسم کنید.

- تأیید اوردر بلاک: بعد از رسم Order block، باید آن را تأیید کنید. بررسی تأییدیههای دیگری مانند الگوهای قیمتی، اندیکاتورها یا تحلیل تکنیکال میتواند در تصمیمگیری کمک کند.

مزایا و معایب استراتژی اوردر بلاک در معاملات

استراتژی اوردر بلاک در معاملات مزایا و معایب خاص خود را دارد. در زیر به برخی از این مزایا و معایب اشاره میکنم:

مزایا:

- شناسایی فرصتهای معاملاتی: استفاده از اوردر بلاک میتواند به شما کمک کند تا فرصتهای معاملاتی قوی را در بازارهای مالی شناسایی کنید. اوردرهای بلاک معمولاً نشانگر حجم زیاد معاملات و علاقه سرمایهگذاران بزرگ به یک جهت قیمتی هستند.

- قویتر شدن تحلیل تکنیکال: استفاده از اوردر بلاک میتواند تحلیل تکنیکال شما را تقویت کند. زمانی که نواحی قوی پشتیبانی یا مقاومت را شناسایی میکنید و اوردر بلاک را در نمودار رسم میکنید، این میتواند به تأیید تحلیل شما کمک کند.

- افزایش اعتماد به نفس: وجود یک استراتژی معاملاتی منظم و قابل اعتماد میتواند به شما اعتماد به نفس بیشتری در معاملات بدهد. استفاده از اوردرهای بلاک و رعایت قوانین مدیریت ریسک میتواند به شما کمک کند تا با اطمینان بیشتری وارد معاملات شوید.

معایب:

- ورود دیر به معامله: یکی از معایب استراتژی اوردر بلاک، ممکن است ورود دیر به معامله باشد. زمانی که یک اوردر بلاک شناسایی میشود و رسم میشود، قیمت ممکن است قبل از ورود شما به معامله تغییر کند و شما به قیمت بالاتری وارد شوید.

- عدم تأیید الگوهای دیگر: استفاده از اوردرهای بلاک به تنهایی ممکن است منجر به عدم تأیید الگوهای دیگر شود. استراتژی Order block ممکن است نادیده گرفتن الگوهای قیمتی دیگری مانند الگوهای شمعی، الگوهای نقطه و شانه و غیره را به همراه داشته باشد. برای اطمینان بیشتر، میتوانید این الگوها را با استراتژی اوردر بلاک ترکیب کنید و تأیید الگوهای دیگر را نیز در نظر بگیرید.

- تأخیر در ورود به معاملات: یکی از دیگر معایب استراتژی اوردر بلاک، ممکن است تأخیر در ورود به معاملات باشد. زمانی که یک Order block شناسایی میشود، باید صبر کنید تا قیمت به سطح تعیین شده ورود به معامله برسد. این ممکن است منجر به از دست دادن برخی فرصتهای معاملاتی باشد که در این مدت زمان بروز میکنند.

- نیاز به تحلیل صحیح: برای استفاده موفق از استراتژی Order block، نیاز به تحلیل صحیح بازار و شناسایی درست نواحی قوی پشتیبانی و مقاومت دارید. اگر تحلیل شما اشتباه باشد و نواحی قوی را به درستی شناسایی نکنید، استراتژی اوردر بلاک ممکن است نتایج ناخوشایندی را به همراه داشته باشد.

مهم است توجه داشت که همیشه معاملات در بازارهای مالی ریسکهایی دارند و هیچ استراتژی معاملاتی کامل و بدون معایب نیست. در نهایت، برای استفاده موفق از استراتژی اوردر بلاک، نیاز به آموزش، تجربه و تحلیل دقیق بازار دارید.

با ما در شبکه های اجتماعی همراه باشید ( یوتیوب ، تلگرام ، اینستاگرام ، توییتر )