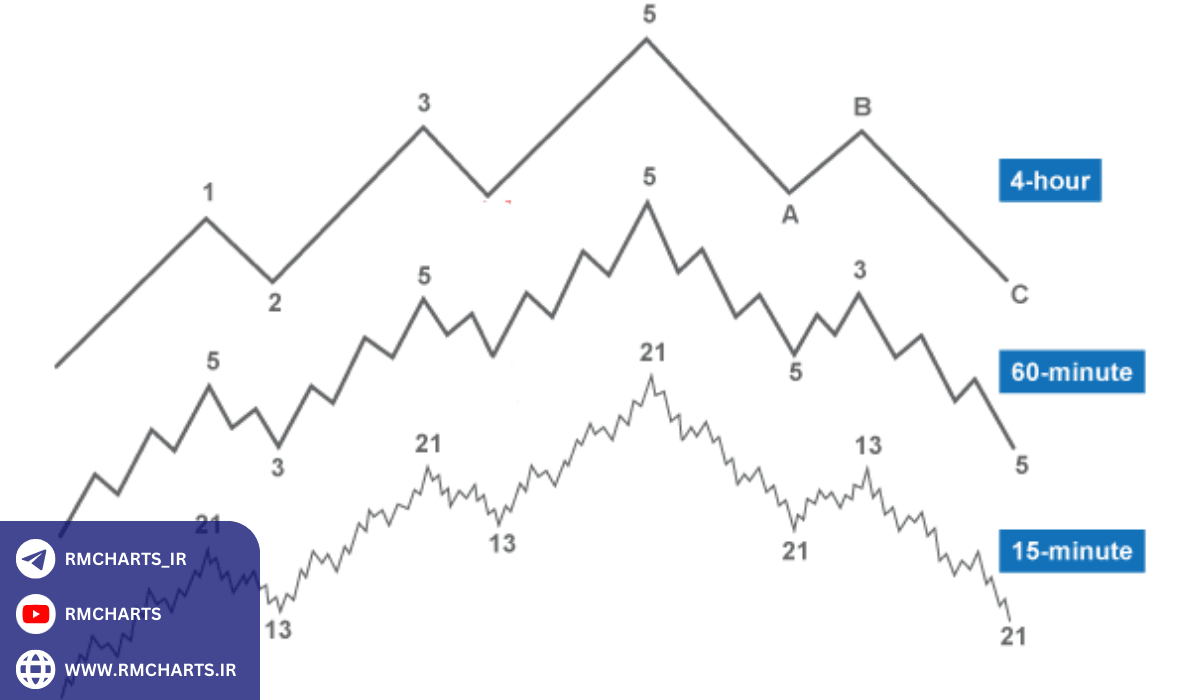

تحلیل چند زمانی تحلیلی است که براساس بررسی یک جفت ارز یا سهام در چندین تایم فریم برای پیدا کردن بهترین نقطه ورود و خروج در معاملات استفاده می شود. اصلی ترین تایم فریم های بازارهای مالی (1دقیقه – 5دقیقه – 15دقیقه – 30دقیقه – 1ساعته – 4ساعته – 1روزه – 1هفته ای – 1ماهه) هستند که اصلی ترین نقش را در تحلیل چند زمانه ایفا می کنند. در یک تحلیل ساده، کاربر صرفا براساس یک تایم کاری تحلیل و معامله خود را انجام می دهد ولی در یک تحلیل چند زمانه معمولا از 3 تایم متوالی برای تحلیل و معامله استفاده می شود. انتخاب بهترین تایم معاملاتی همیشه برای معامله گران دردسر ساز بوده است و سرگیجگی ناشی از این بحث در اکثر مواقع، باعث ضررهای سنگین روی حسابهای معاملاتی شده است اما در کل انتخاب بهترین تایم کاری بستگی به خود شخص دارد که فردی عجول باشد یا صبور. اگر یک شخص به هر دلیلی عجول باشد یا به دلیل مسائل کاری تایم کمتری برای معامله داشته باشد، مجبور است از تایم های پایین تر استفاده کند و اگر فردی کاملا صبور بوده و تمایل به معاملات بلندمدت داشته باشد می تواند از تایم های بالاتر استفاده کند اما در کل هر چه تایم کاری بالاتر باشد، از اعتبار تحلیلی بالاتری نیز برخوردار است.

اندیکاتور ADR – پیش بینی میزان نوسانات روزانه

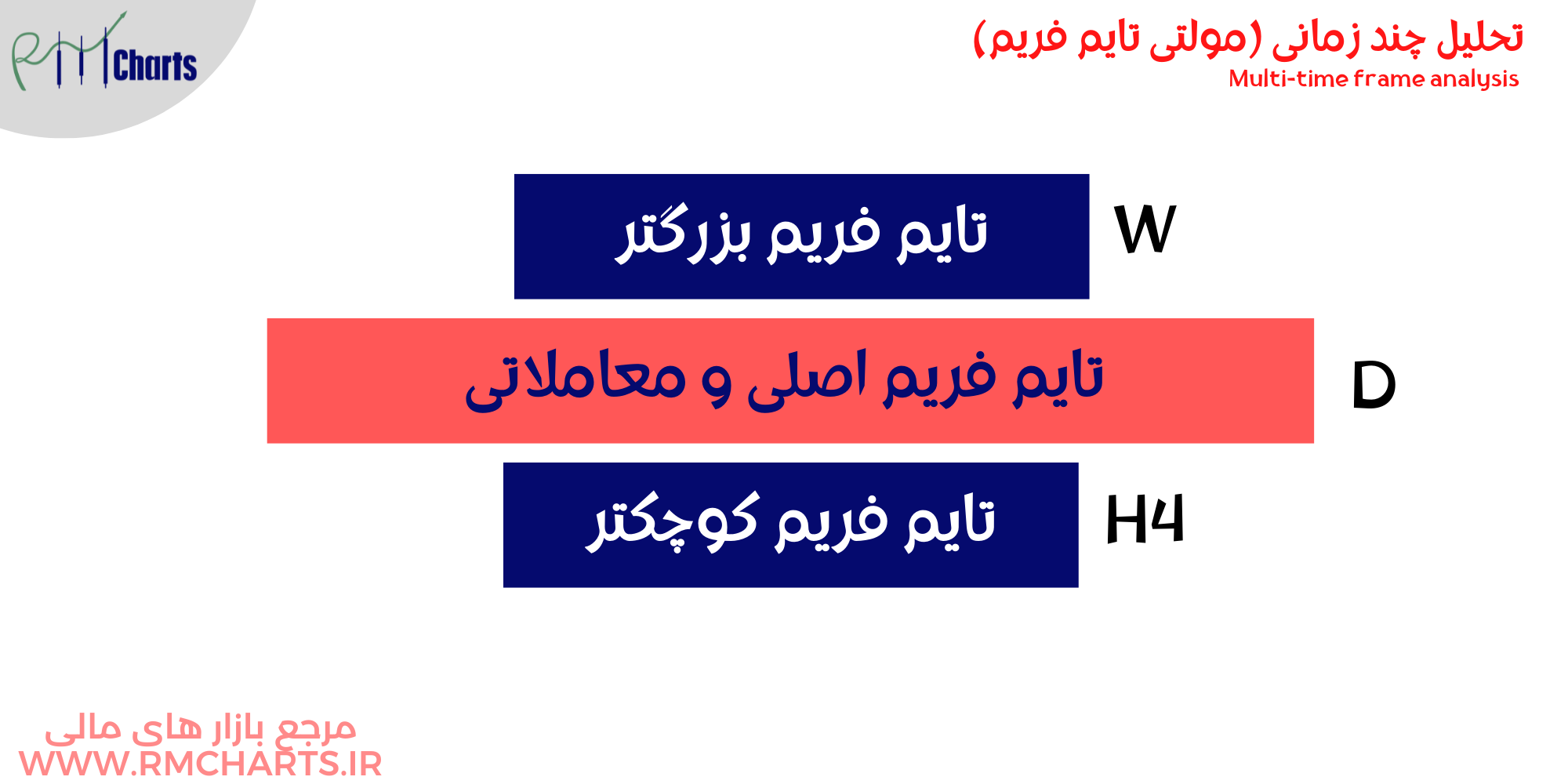

در مباحث مربوط به تحلیل چند زمانی یا مولتی تایم فریم، از 3 تایم فریم به عنوان تایم فریم بزرگتر و تایم فریم اصلی و تایم فریم کوچکتر استفاده می شود. برای مثال اگر تایم فریم 1 ساعته را برای معامله انتخاب می کنیم تایم فریم 4 ساعته به عنوان تایم بزرگتر و تایم فریم 30 دقیقه ای به عنوان تایم کوچکتر مورد بررسی خواهند گرفت.

پرایس اکشن RTM – یکی از قدرتمندترین روش های تحلیل بازارهای مالی

تایم فریم بزرگتر : 5 دقیقه

تایم فریم معاملاتی و اصلی : 1 دقیقه

تایم فریم کوچکتر: نوسانات لحظه ای

تایم فریم بزرگتر : 15 دقیقه

تایم فریم معاملاتی و اصلی : 5 دقیقه

تایم فریم کوچکتر: 1 دقیقه

تایم فریم بزرگتر : 30 دقیقه

تایم فریم معاملاتی و اصلی : 15 دقیقه

تایم فریم کوچکتر: 5 دقیقه

تایم فریم بزرگتر : 1 ساعته

تایم فریم معاملاتی و اصلی : 30 دقیقه

تایم فریم کوچکتر: 15 دقیقه

تایم فریم بزرگتر : 4 ساعته

تایم فریم معاملاتی و اصلی : 1 ساعته

تایم فریم کوچکتر: 30 دقیقه

تایم فریم بزرگتر : روزانه

تایم فریم معاملاتی و اصلی : 4 ساعته

تایم فریم کوچکتر: 1 ساعته

تایم فریم بزرگتر : هفتگی

تایم فریم معاملاتی و اصلی : روزانه

تایم فریم کوچکتر: 4 ساعته

تایم فریم بزرگتر : ماهانه

تایم فریم معاملاتی و اصلی : هفتگی

تایم فریم کوچکتر: روزانه

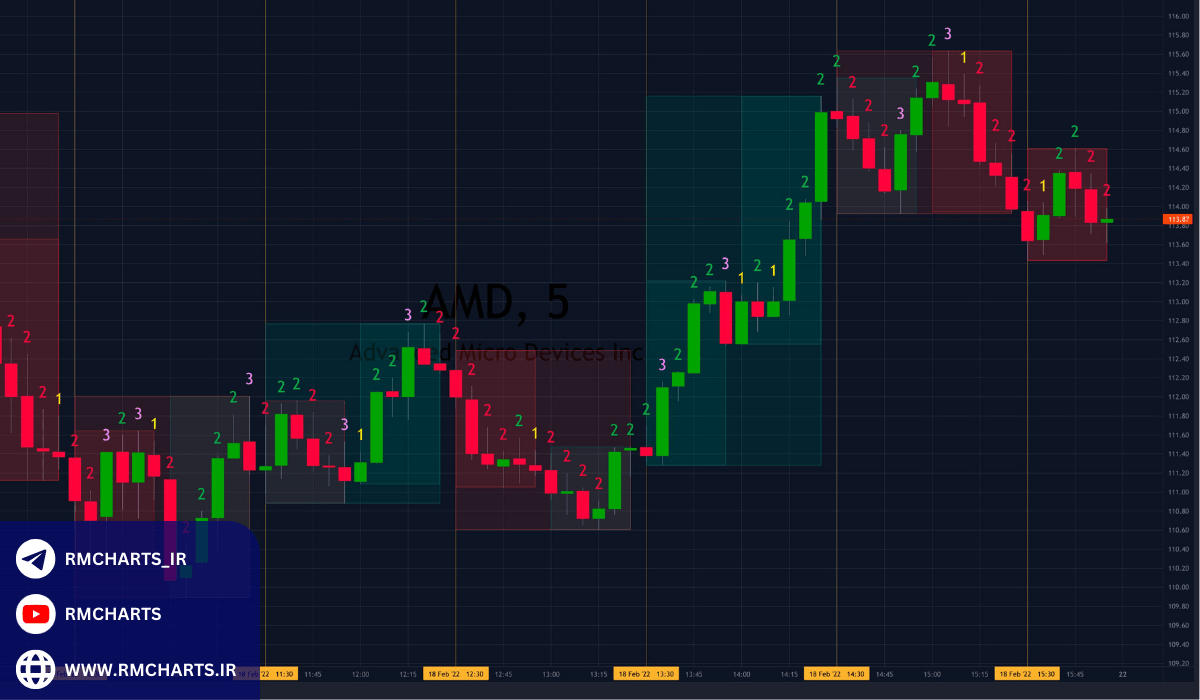

برای مثال اگر به دنبال آغاز معامله براساس تایم فریم 15 دقیقه ای هستید حتما باید تایم فریم های 30 دقیقه و 5 دقیقه را نیز مورد بررسی قرار دهید که روند حرکتی تایم بالاتر و تایم پایین تر با روند موجود در تایم فریم اصلی هماهنگ باشند. اگر در بررسی های صورت گرفته برای مثال تایم 15 دقیقه صعودی بوده و تایم 5 دقیقه نیز صعودی بوده ولی در تایم 30 اغاز روند نزولی باشد، نمی توانید وارد معامله شوید. در روش مولتی تایم فریم هرتایم نشان گر مفاهیم خاصی در بازار است.

تایم فریم بزرگتر : 30 دقیقه

تایم فریم معاملاتی و اصلی : 15 دقیقه

تایم فریم کوچکتر: 5 دقیقه

تایم بزرگتر یا همان تایم 30 دقیقه تایید کننده روند حرکتی است. اگر روند تایم های 5 دقیقه و 15 دقیقه نیز صعودی بوده ولی روند تایم 30 دقیقه نزولی باشد یا برعکس اگر روند در تایم های 5 دقیقه و 15 دقیقه نزولی بوده ولی در تایم 30 دقیقه صعودی باشد، علامت اعتبار پایین در تحلیل و عدم اغاز معامله اس. اما اگر 3 تایم مورد بررسی صعودی یا نزولی باشد می توانیم وارد معامله شویم.

ترکیب روند و فیبوناچی – ترکیب طلایی سال 2022

تایم مادر یا اصلی به عنوان تایم اغاز معامله مطرح است که اگر ما به دنبال معامله خرید یا معامله فروش هستیم، در این تایم وارد معامله می شویم.

تایم کوچکتر به عنوان شاخص حد سود و حد زیان در یک معامله عمل می کند. به صورتی که اگر ما از تایم بزرگتر روند را شناسایی کرده و در تایم اصلی وارد معامله شده باشیم، می توانیم براساس تایم کوچکتر، نقاط و محدود های مناسب برای قراردادن حد سود و زیان رامشخص کنیم.

در ابتدا باید تایم اصلی یا مادر را مشخص کنیم تا بتوانیم براساس آن، تایم بزرگتر و کوچکتر را نیز مورد بررسی قرار دهیم.

یکی دیگر ازمدل های تحلیل زمانی استفاده از 3 یا 4 تایم فریم پشت سرهم به عنوان تایم های تحلیلی و تایم معاملاتی است.

به این صورت که از تایم بالاتر شروع کرده و به سمت تایم های پایین ترحرکت می کنیم.

چگونه با چنگال اندروز تحلیل تکنیکال دقیق انجام دهیم ؟

تحلیل 4 زمانی

تایم فریم بزرگتر : 15 دقیقه

تایم فریم بزرگتر : 5 دقیقه

تایم فریم اصلی: 1 دقیقه

تایم فریم کوچکتر: نوسانات لحظه ای

تایم فریم بزرگتر : 30 دقیقه

تایم فریم بزرگتر : 15 دقیقه

تایم فریم اصلی: 5 دقیقه

تایم فریم کوچکتر: 1 دقیقه

تایم فریم بزرگتر : 1 ساعته

تایم فریم بزرگتر : 30 دقیقه

تایم فریم اصلی: 15 دقیقه

تایم فریم کوچکتر: 5 دقیقه

تایم فریم بزرگتر : 4 ساعته

تایم فریم بزرگتر : 1 ساعته

تایم فریم اصلی: 30 دقیقه

تایم فریم کوچکتر: 15 دقیقه

تایم فریم بزرگتر : 1 روزه

تایم فریم بزرگتر : 4 ساعته

تایم فریم اصلی: 1 ساعته

تایم فریم کوچکتر: 30 دقیقه

تایم فریم بزرگتر : 1 هفته ای

تایم فریم بزرگتر : 1 روزه

تایم فریم اصلی: 4 ساعته

تایم فریم کوچکتر: 1 ساعته

تایم فریم بزرگتر : 1 ماهه

تایم فریم بزرگتر : 1 هفته ای

تایم فریم اصلی: 1 روزه

تایم فریم کوچکتر: 4 ساعته

برای مثال برای اینکه در تایم فریم روزانه معامله کنید باید از طریق تایم فریم های هفتگی و ماهانه روند حرکتی را شناسایی کرده و در تایم فریم روزانه معامله کرده و بر اساس شرایط بازار در تایم فریم 4 ساعته خارج می شوید.

[aparat id=’LEW9w’]

تحلیل مولتی تایم فریم (MTF) یک روش تحلیل بازار است که از چندین فریم زمانی برای بررسی نمودارهای قیمتی استفاده میکند. تحلیل MTF میتواند به شما کمک کند تا بهترین زمان برای ورود یا خروج از بازار را تشخیص دهید. یکی از روشهای معروف تحلیل MTF، روش پرایس اکشن (Price Action) است.

در ادامه، مراحل اصلی تحلیل MTF بر اساس روش پرایس اکشن آورده شده است:

- انتخاب تایم فریم مناسب: ابتدا باید چندین تایم فریم را برای تحلیل انتخاب کنید. معمولاً سه یا چهار تایم فریم (مثلاً 1 ساعته، 4 ساعته، روزانه و هفتگی) برای تحلیل MTF استفاده میشوند.

- شناسایی الگوهای قیمتی: روش پرایس اکشن بر اساس شناسایی الگوهای قیمتی و نمادهای شمعی بر روی چارت استوار است. الگوهایی مانند دوجی، سقف و کف دوقلو، مثلث از مهمترین الگوها هستند.

- تایید الگوها با استفاده از تایم فریم های مختلف: الگوهای قیمتی را در هر یک از تایم فریم های انتخاب شده تأیید کنید. اگر یک الگو در چندین تایم فریم تأیید شود، این میتواند بالا بودن دقت تحلیل شما را افزایش دهد.

- استفاده از نواحی حمایت و مقاومت: نواحی حمایت و مقاومت را در هر یک از فریمهای زمانی مورد بررسی قرار دهید. این نواحی میتوانند به عنوان سطوح مهم برای تصمیمگیری در مورد ورود یا خروج از بازار استفاده شوند.

- استفاده از اندیکاتورها: شاخصهای فنی یا اندیکاتورها نیز میتوانند به تحلیل MTF افزوده شوند. مثلاً استفاده از میانگین متحرک در چندین تایم فریم میتواند راهنمایی برای جهت حرکت قیمت فراهم کند.

- تعیین نقاط ورود و خروج: بر اساس تحلیل MTF و الگوهای قیمتی شناسایی شده، نقاط ورود و خروج به صورت دقیقتر مشخص میشوند. این ممکن است شامل ترکیب استاپ لاس (Stop Loss) و حد سود (Take Profit) باشد.

- مدیریت ریسک: همواره مدیریت ریسک در تجارتهای خود را مدنظر قرار دهید. از اهمیت استاپ لاس و سایر ابزارهای مدیریت ریسک آگاه باشید.

فرض کنید شما نمودار روزانه (D1) و 4 ساعته (H4) یک جفت ارز را برای تحلیل MTF در نظر دارید. در اینجا یک مثال ساده از تحلیل MTF بر اساس روش پرایس اکشن آورده شده است:

- الگوی شمعی در D1: در نمودار روزانه، شما یک الگوی شمعی مثل پین بار مثبت (Bullish Pin Bar) تشخیص دادهاید. این الگو ممکن است نشان دهنده تغییر جهت صعودی در بازار باشد.

- تایید الگو در H4: حالا به نمودار 4 ساعته مراجعه کرده و بررسی کنید که آیا الگوی شمعی مشابه یا تاییدیهای در این فریم زمانی نیز وجود دارد یا خیر. اگر الگو در هر دو نمودار تایید شود، این میتواند قوت تحلیل شما را افزایش دهد.

- نواحی حمایت و مقاومت: بررسی کنید که آیا نواحی حمایتی مهم یا مقاومت در هر دو فریم زمانی وجود دارد و چگونه با قیمت تعامل دارند.

- استفاده از میانگین متحرک در H4: برای تأیید جهت حرکت، ممکن است از میانگین متحرک 50 و 200 روزه در نمودار 4 ساعته استفاده کنید. اگر میانگین متحرک 50 روزه از میانگین متحرک 200 روزه به سمت بالا عبور کند (معروف به “Golden Cross”)، این ممکن است نشانه صعودی بودن بازار باشد.

- تصمیمگیری برای ورود به بازار: اگر تمام این تاییدها و الگوها به سمت صعود اشاره داشته باشند، ممکن است تصمیم بگیرید که وارد بازار شوید. نقاط ورود و خروج، حد سود و حد ضرر را نیز مشخص کنید.

تحلیل مولتی تایم فریم در تریدینگ ویو

تحلیل مولتی تایم فریم (MTF) یک مفهوم است که در مبادلات مالی و تحلیل تکنیکال مورد استفاده قرار میگیرد و به ترکیب دادهها و نمودارهای زمانی از دورههای زمانی مختلف اشاره دارد. در مفهوم MTF در تریدینگ ویو، تریدرها یا سیگنالها از چندین فریم زمانی مختلف تحلیل میشوند تا تصمیمگیری هوشمندانهتری انجام شود.

برای درک بهتر، تصور کنید که شما به دو فریم زمانی مختلف به عنوان MTF نگاه میکنید، مثلاً یکی روزانه (Daily) و دیگری چند ساعته (H4). در این صورت:

- مشاهده دوره بلند مدت (Daily):

- برای تحلیل روند کلی بازار و شناخت تغییرات بلندمدت.

- تعیین مهمترین سطوح حمایت و مقاومت در طول زمان.

- مشاهده دوره متوسط (H4):

- برای شناسایی الگوها و سیگنالهای کوتاه مدت.

- اجرای معاملات در جهت روند کلی بازار.

با استفاده از تحلیل مولتی تایم فریم، شما میتوانید از یک دید گسترده تر به بازار نگاه کنید و سیگنالها را با توجه به چندین فاکتور زمانی ارزیابی کنید. این به شما کمک میکند تا از دید گستردهتری به بازار نگاه کرده و تصمیمهای بهتری بر اساس تحلیل تکنیکال بگیرید.

برای استفاده از MTF، شما میتوانید نرمافزارهای تحلیل تکنیکال یا ابزارهای تریدینگ که این قابلیت را دارند، مانند چارتهای تریدینگ ویو، استفاده کنید.

اندیکاتور MultiTimeFrame – نمایش مولتی تایم فریم چارت

اندیکاتور MultiTimeFrame به معنای استفاده از دادههای زمانی از چندین فریم زمانی مختلف برای تحلیل یک دارایی مالی است. این نوع اندیکاتورها امکان مقایسه روندها و نمودارهای مختلف زمانی را فراهم میکنند تا تأثیر تغییرات در زمانهای مختلف بر روی قیمت را بررسی کنند. این اندیکاتورها معمولاً در تحلیل تکنیکال در بازارهای مالی مورد استفاده قرار میگیرند.

تحلیل مولتی تایم فریم در اسمارت مانی

برای استفاده از تحلیل مولتی تایم فریم در اسمارت مانی، ابتدا باید به یک نمودار مالی خاص رفته و سپس از منوی تنظیمات (Settings) یا ابزارهای نمودار (Chart Tools)، گزینهای برای تغییر فریم زمانی (Timeframe) یا تایمفریم انتخاب کنید. سپس، از بین گزینههای موجود، MTF را انتخاب کنید.

با استفاده از MTF، میتوانید نمودارهای مالی با تایمفریمهای مختلف را در یک نمودار ترکیب کنید، از جمله نمودارهای دقیقه ای (1 minute)، ساعتی (1 hour) یا روزانه (daily) و غیره.

نحوه معامله در تحلیل مولتی تایم فریم

تحلیل مولتی تایم فریم (MTF) یک روش تحلیل بازار در بازارهای مالی است که از چندین فریم زمانی مختلف برای ارزیابی نمودارهای قیمتی استفاده میکند. این روش به معامله گران کمک میکند تا بهترین نقطه ورود و خروج از معاملات را تعیین کنند و بازار را به نحو بهتری درک کنند. در ادامه، نحوه معامله در تحلیل مولتی تایم فریم را مرحله به مرحله بررسی میکنیم:

- انتخاب فریمهای زمانی:

- انتخاب فریمهای زمانی مختلف برای تحلیل، از فریمهای زمانی کوتاهتر (مثلاً 15 دقیقه) تا فریمهای زمانی بلندتر (مثلاً روزانه یا هفتگی) که میتواند تحلیل جامعتری از بازار را ارائه دهد.

- بررسی روند عمومی:

- در فریمهای زمانی بلندتر، روند عمومی بازار را بررسی کنید. این ممکن است به شما کمک کند تا درک بهتری از جهت حرکت بازار پیدا کنید.

- شناسایی سطوح حمایت و مقاومت:

- در هر یک از فریمهای زمانی، سطوح حمایت و مقاومت را شناسایی کنید. این سطوح میتوانند نقاط ورود و خروج احتمالی را نشان دهند.

- بررسی نمودار الگوها:

- در تحلیل MTF، الگوهای نمودار را در فریمهای زمانی مختلف بررسی کنید. الگوهایی مانند سهشمعی، سرو شانه و … میتوانند نقاط ورود و خروج را نشان دهند.

- تأیید با شاخصها:

- مدیریت ریسک:

- قبل از ورود به معامله، سطوح حد ضرر (Stop Loss) و حد سود (Take Profit) را مشخص کنید. این کمک میکند تا معاملات شما مدیریتشده تر باشند.

- نظارت مداوم:

- مداومت در نظارت بر نمودارها و فریمهای زمانی مختلف حائز اهمیت است. شرایط بازار ممکن است تغییر کنند، بنابراین نیاز به بروزرسانی مداوم دارید.

تحلیل زمانی در سایت تریدینگ ویو

برای درک بهتر از تحلیل زمانی در تریدینگ ویو یا هر سایت مالی دیگر، معمولاً به موارد زیر نیاز دارید:

- نمودارها و چارتها:

- نمودارهای شمعی (Candlestick Charts): این نمودارها اطلاعاتی در مورد قیمت باز و بسته، حداکثر و حداقل قیمت در یک بازه زمانی معین را نشان میدهند.

- نمودارهای خطی (Line Charts): برای نمایش تغییرات قیمت یا شاخصهای دیگر به طول زمان.

- ابزارهای تحلیل فنی و تکنیکال:

- استفاده از اندیکاتورهایی مانند RSI (شاخص قدرت نسبی)، MACD (تفاوت متوسط متحرک)، و Bollinger Bands برای تحلیل قیمت و حجم.

- محدودههای زمانی:

- استفاده از محدودههای زمانی مختلف برای تجزیه و تحلیل دقیقتر نمودارها، مثل محدودههای زمانی دقیق (مثل 1 دقیقه یا 5 دقیقه) یا زمانی بلندتر (مثل 1 روز یا هفته).

- اخبار و رویدادهای مالی:

- پیش بینی و تحلیل تأثیر اخبار و رویدادهای مهم بر بازار و تصمیمگیریهای مرتبط با سرمایهگذاری.

با ما در شبکه های اجتماعی همراه باشید ( یوتیوب ، تلگرام ، اینستاگرام ، توییتر )