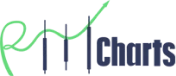

لئوناردو بیگولو پیزانو، که به عنوان فیبوناچی شناخته می شود، یکی از بزرگترین ریاضیدانان اروپا در قرون وسطی است که بین سالهای تقریبی 476 پس از میلاد تا 1453 پس از میلاد زندگی می کرده است. لئوناردو پس از سفرهای متوالی با پدر تاجرش تواسنت اطلاعات ریاضی بسیاری را کسب کند که بعدا از آنها برای ابداع اصول محاسباتی استفاده کند. اگرچه لئوناردو بیگولو پیزانو پایههای محاسبات تجاری و ریاضیات مالی را گذاشته است، اما امروزه بیشتر به خاطر اعداد و دنباله Fibonacci شناخته میشود.

دنباله فیبوناچی

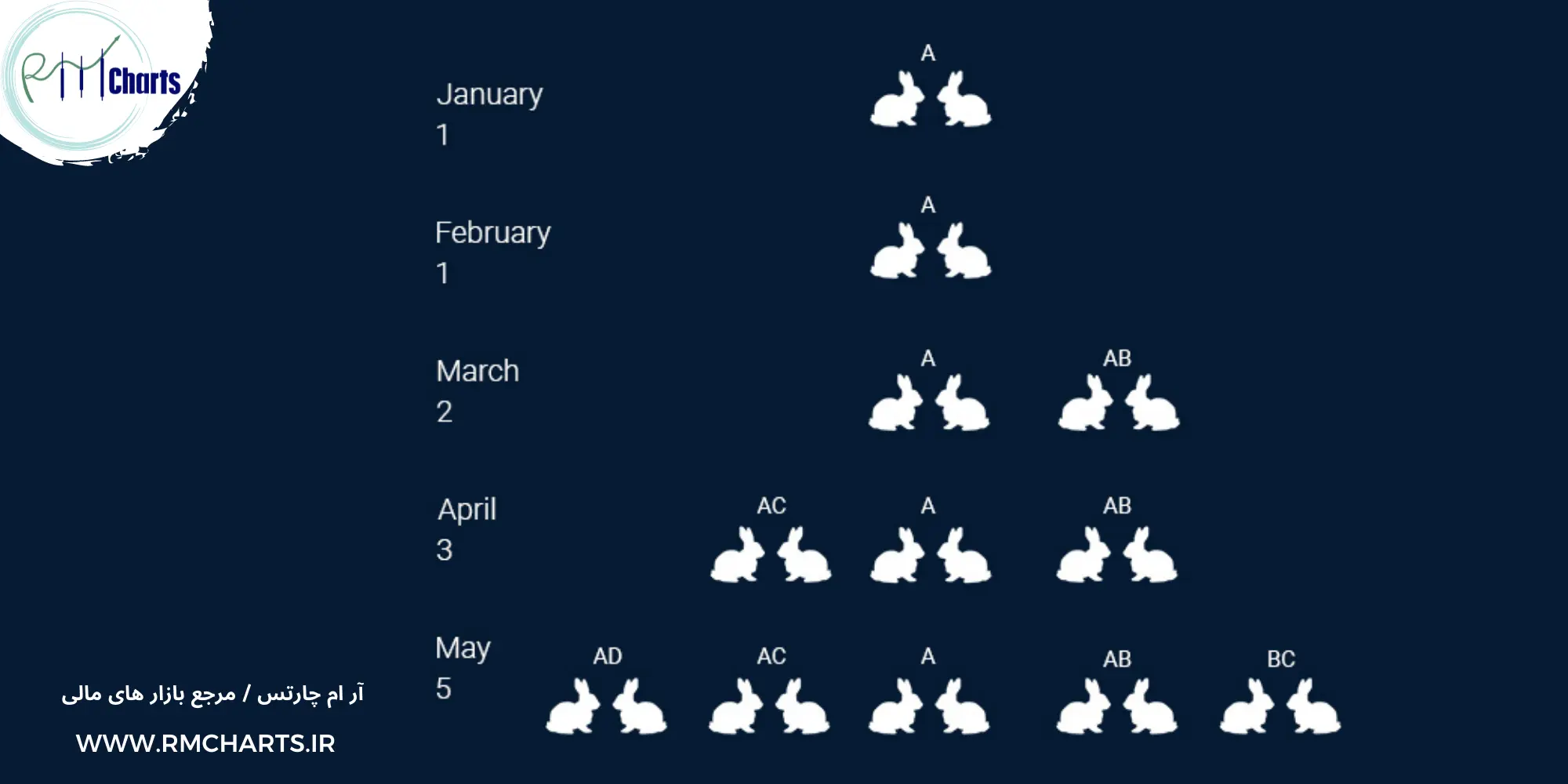

هر عدد در دنباله فیبوناچی با جمع دو عدد قبلی محاسبه می شود که کمک می کند تا اعداد قبل و بعد خود از نسبت مشخصی استفاده کنند.

| 1 | 1 | 2 | 3 | 5 | 8 | 13 | 21 | 34 | 55 | 89 | 144 | 233 | 377 | … | و غیره تا بی نهایت |

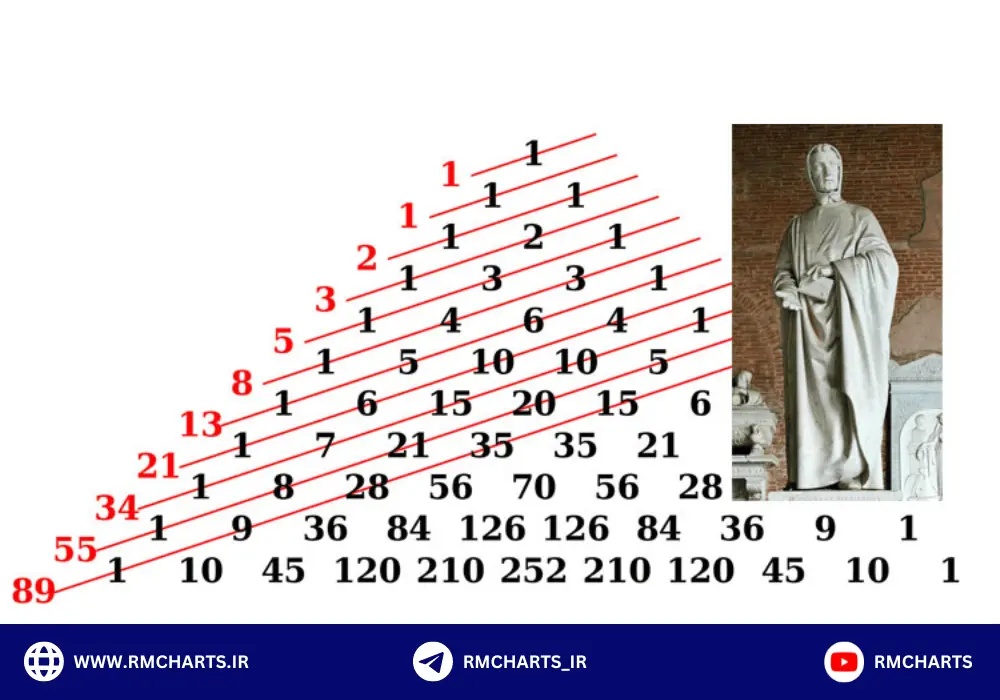

دقت کنید که نسبت هر عدد به عدد بعدی در دنباله به 0.618 تمایل دارد.

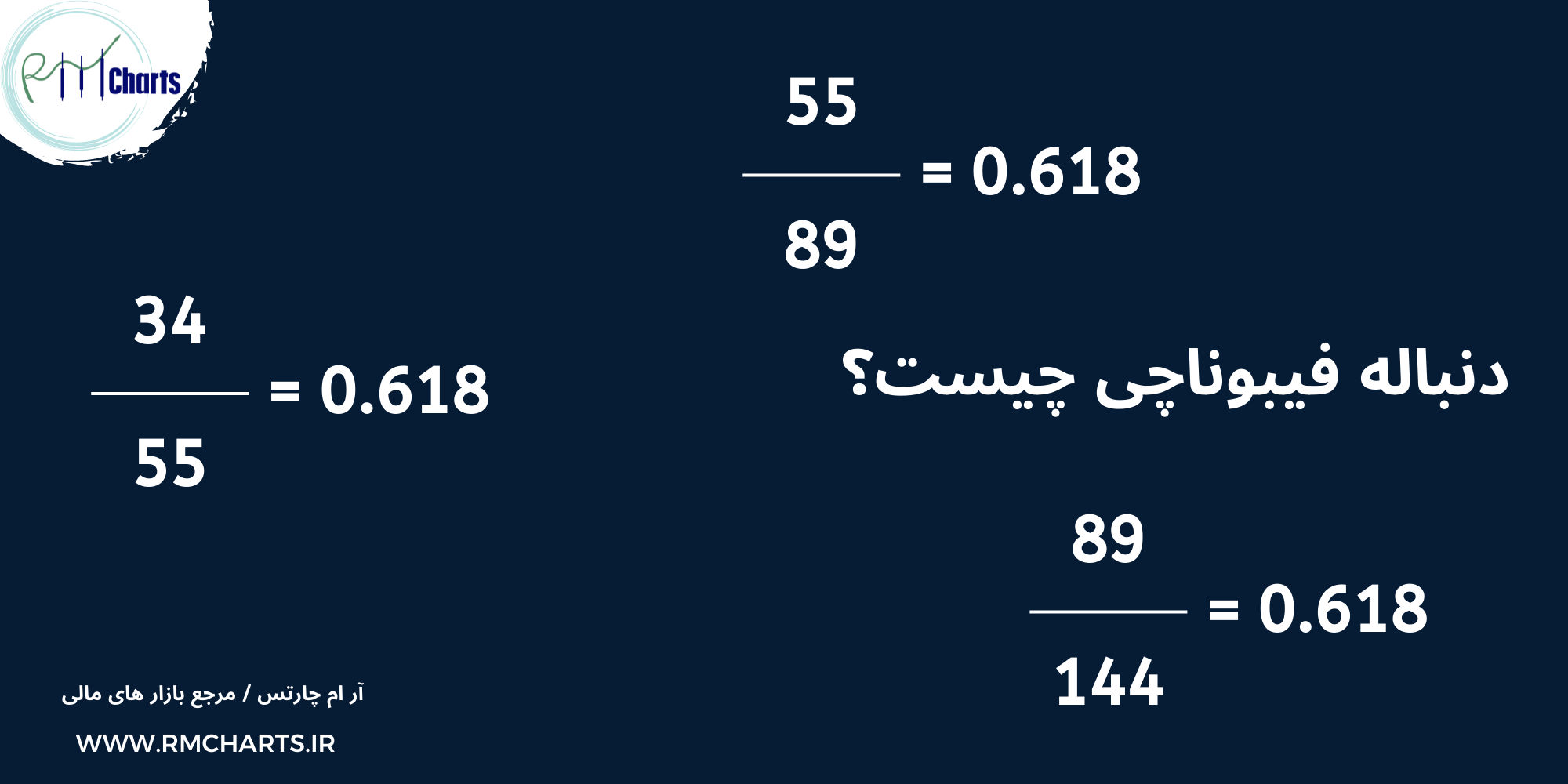

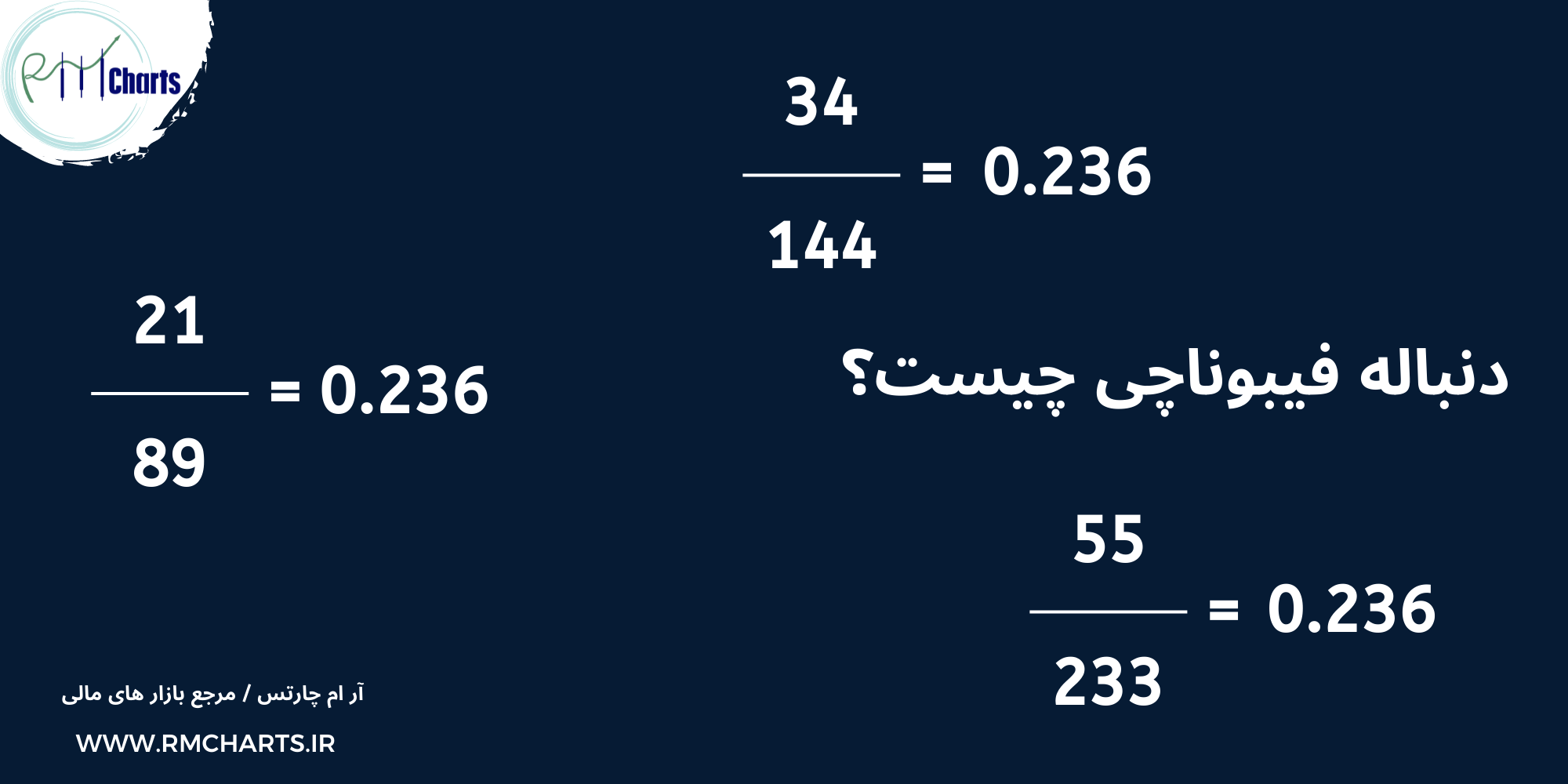

همچنین تقسیم هر عدد به دو عدد بالاتر در دنباله همیشه 0.382 است.

و تقسیم هر عدد به سه عدد بالاتر در دنباله همیشه 0.236 است.

دنباله فیبو با جمع کردن دو عدد قبلی با هم به دست می آید :

برای به دست آوردن عدد Fibonacci بعدی در دنباله، باید عدد 233 را به عدد 377 اضافه کنید تا عدد 610 حاصل شود.

آنچه در مورد این الگو قابل توجه است این است که نسبت هر عدد به عدد قبل از آن در دنباله به 1.618 تمایل دارد. این عدد به عنوان نسبت طلایی شناخته می شود و با حرف یونانی φ نشان داده می شود.

هندسه در دنباله Fibonacci

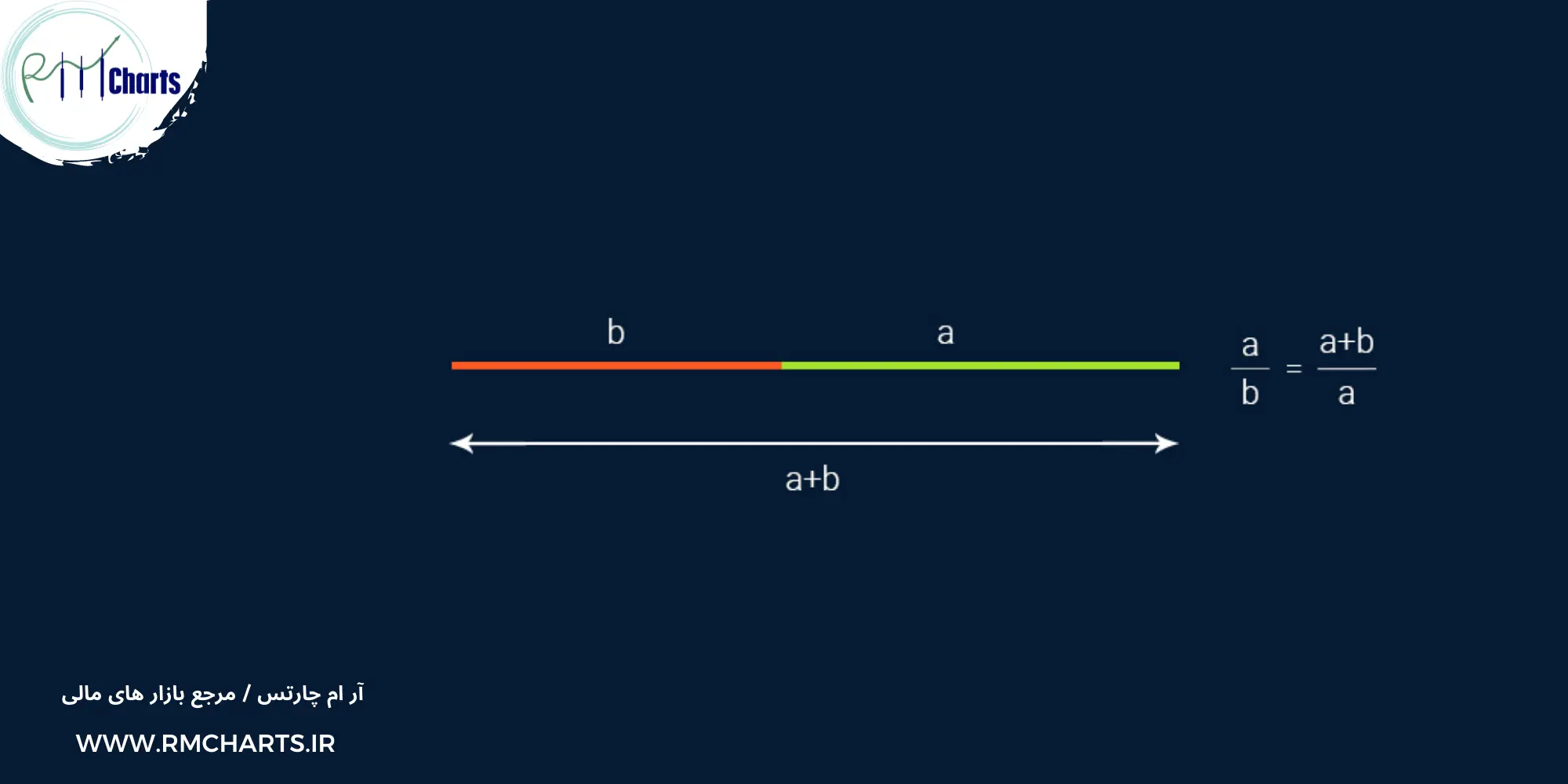

در هندسه نقطه ای روی خط مستقیم وجود دارد که:

a/b=a+b/a = φ = 1.618

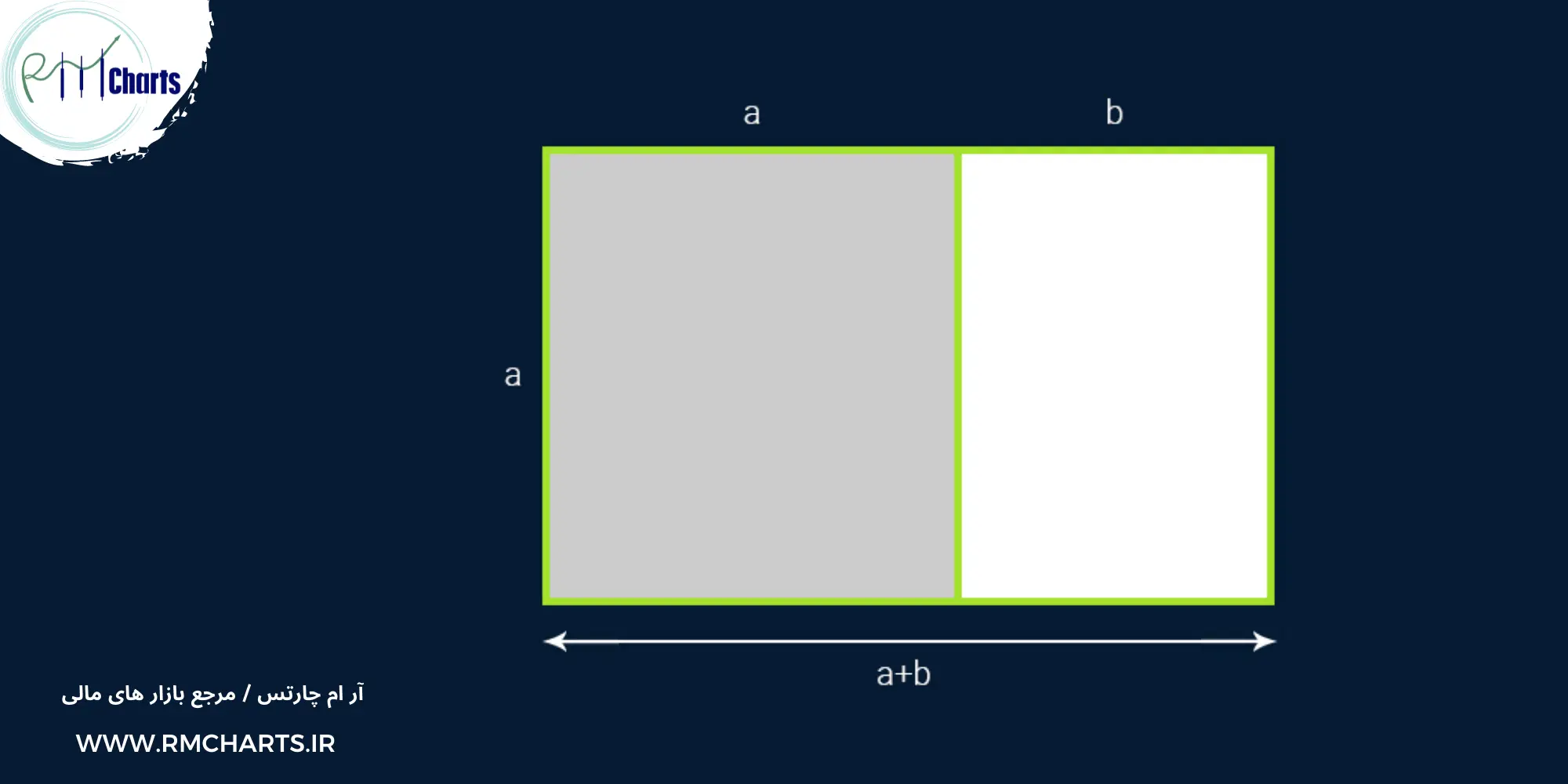

به طور مشابه، این نسبت در مستطیل های طلایی با ضلع a (ضلع بلند) و b (ضلع کوتاه) وجود دارد که در مباحث علمی مطرح شده و دانشمندان روی این شاخص ها همفکری می کنند . در زیر بخشی از این اصول را مشاهده می کنید:

وقتی در کنار مربعی با اضلاع a قرار می گیرد، نسبت طولانی ترین ضلع (a+b) به کوتاه ترین ضلع (b) برابر است با نسبت ضلع مستطیل بلندتر b به کوتاه ترین ضلع b که برابر است با عدد طلایی یعنی همان عدد 1.618 فیبوناچی که به عنوان اعداد طلایی شناخته می شوند.

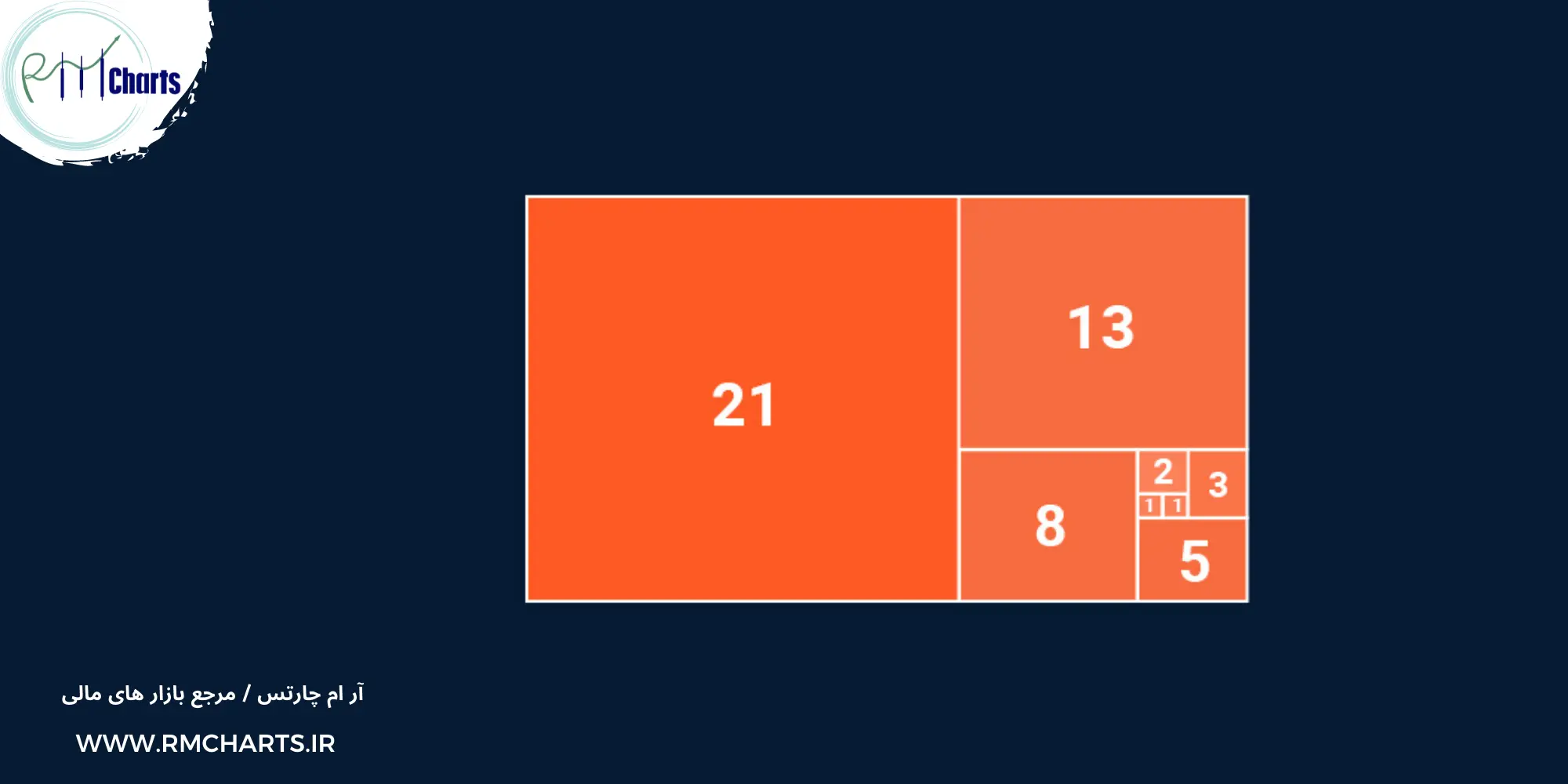

به طور مشابه، مستطیل فیبوناچی از مربع هایی تشکیل شده است که اضلاع آن یکی از اعداد فیبوناچی هستند و نسبت به هم از اعداد های مهم و طلایی استفاده می کنند.

معماری در فیبوناچی

نسبت طلایی (همچنین به عنوان بخش طلایی یا میانگین طلایی شناخته می شود) نه تنها در هندسه بلکه در معماری نیز ظاهر می شود. به گفته یونانیان باستان، از جمله فیدیاس، در علم مجسمه ساز یونانی از عدد طلایی 1.618 در ساخت بسیاری از سازه های مطرح استفاده شده است. بسیاری از کاخ های یونان باستان از فیبوناچی استفاده کرده اند.

ریاضیات در Fibonacci

در ریاضیات، نسبت طلایی دارای ویژگی های منحصر به فرد زیر است:

1/Φ +1=Φ=1/(Φ+1)

Φ2 =Φ+1

Φ2 – Φ -1 =0 (معادله را حل کنید φ=1+sqrt(5) / 2)

طبیعت

گل ها و گیاهان نیز از Fibonacci پیروی می کنند. به عنوان مثال، سوسن ماریپوزا دارای سه گلبرگ است. برخی از گیاه شناسان همیشه به دنبال کشف رازهای Fibonacci در طبیعت هستند و به همین دلیل انجمن های مهمی شکل یافته است.

بدن انسان

دنباله های فیبوناچی در بدن انسان نیز استفاده شده اند. به عنوان مثال، عرض ثنایای مرکزی در مقایسه با ثنایای لترال به نسبت طلایی است.

همانطور که دیدیم، تقسیم یک عدد در دنباله بر عدد قبلی به 1.618 منجر می شود. علاوه بر این، تقسیم یک عدد در دنباله بر 2 عدد پایین تر، به 2.618 ختم می شود. علاوه بر این، تقسیم یک عدد در دنباله بر 3 عدد پایین تر به 4.236 ختم می شود.

دامنه های فیبوناچی در بازارهای مالی

بازارهای مالی و معاملات نیز از رواج نسبت های فیبوناچی مستثنی نیستند. نسبت های Fibonacci، یا به طور خاص تر، دنباله ها، می توانند به افزایش دقت تحلیل تکنیکال منجر شده و سود مستمر را ایجاد کند.

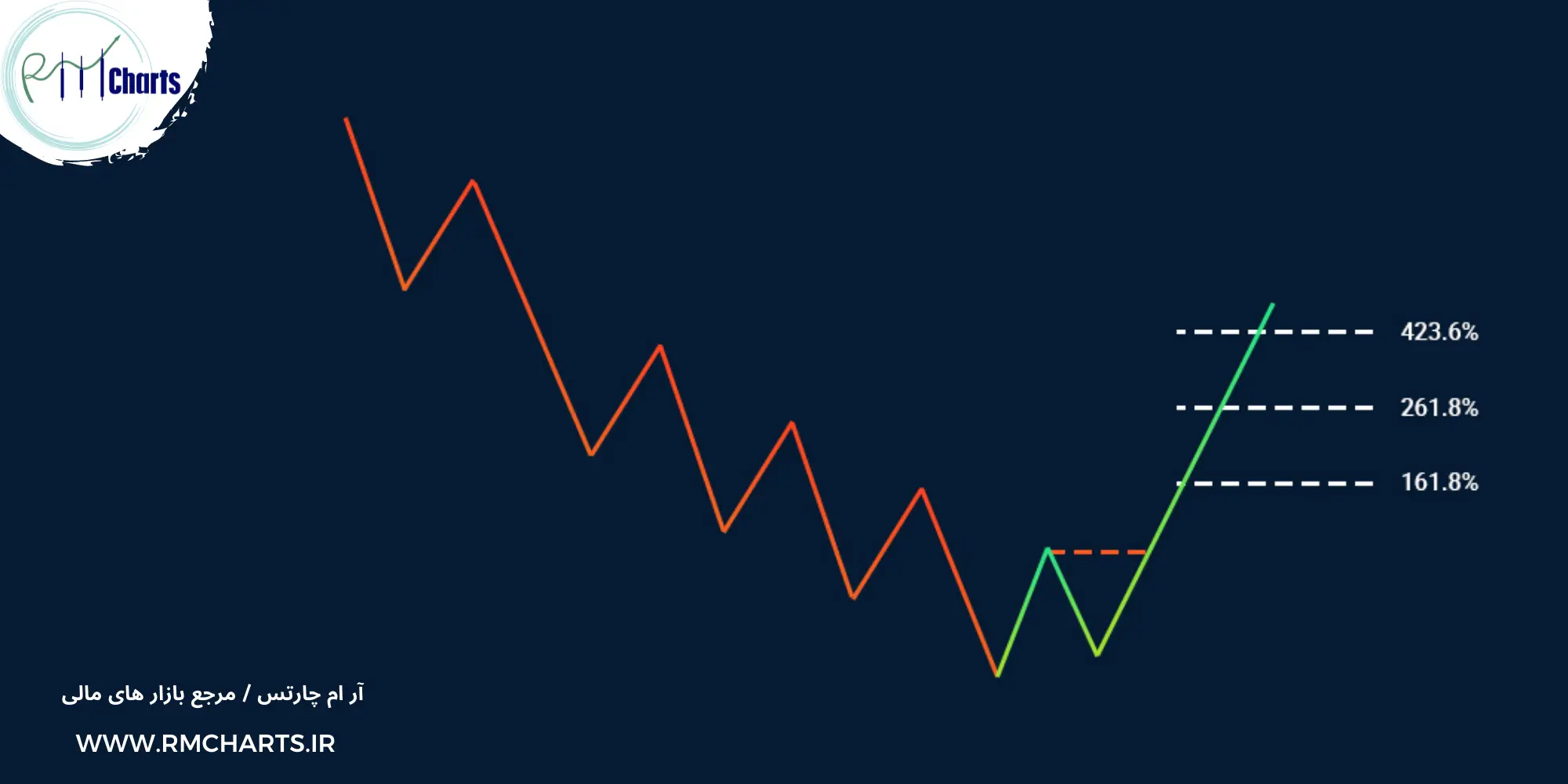

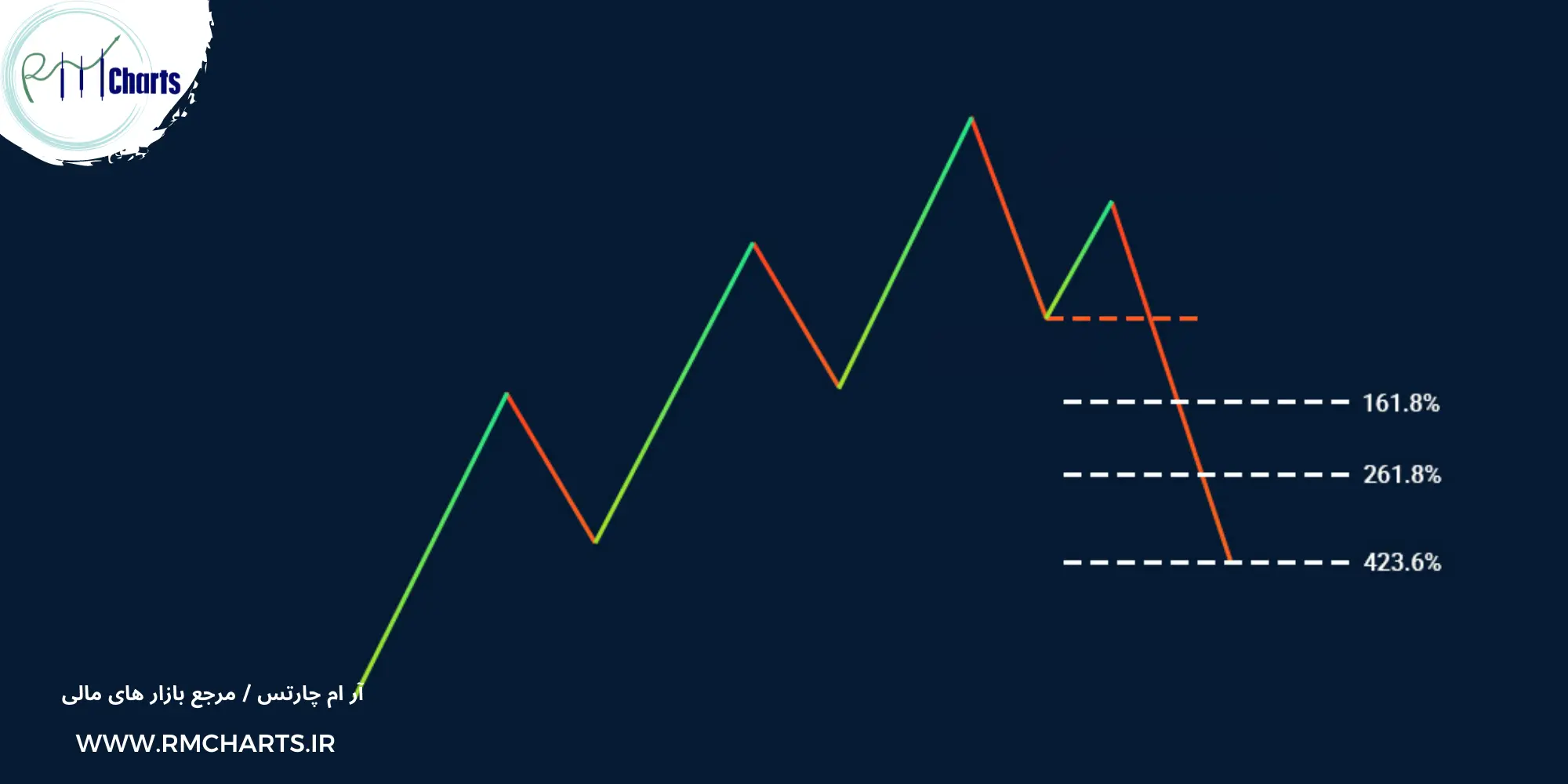

زمانی که بر اساس پیوت ها بتوان سه نقطه مهم و اساسی را شناسایی کرد و به کمک ابزارهای Fibonacci، رسم خطوط را انجام داد به سه هدف خواهیم رسید که با نسبت های 1.618، 2.618 و 4.236 مشخص می شوند. در اصل این نقاط بهترین هدف برای یک روند هستند.

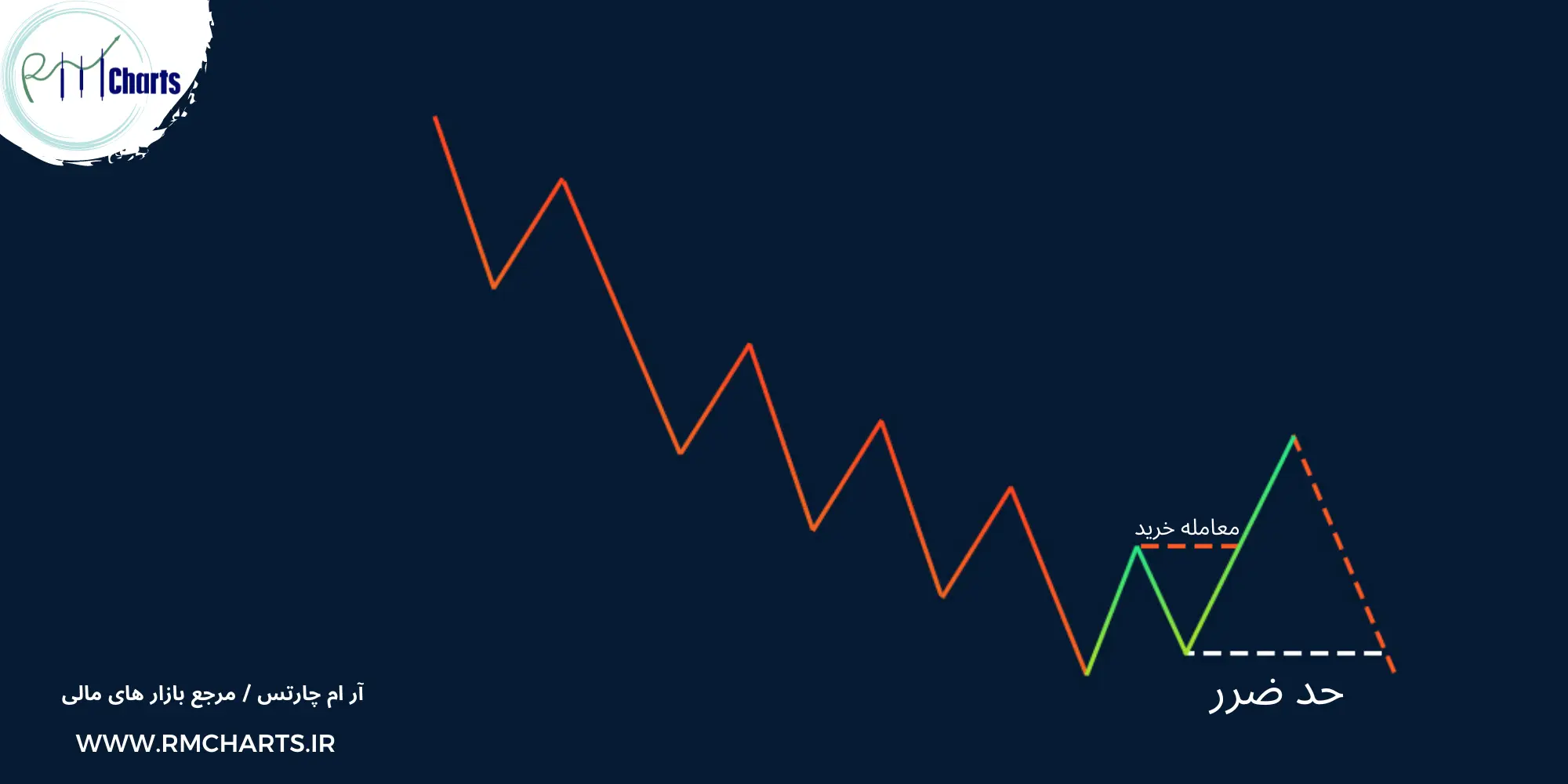

حد ضرر یا SL

وقتی صحبت از سطوح مثبت فیبوناچی شد، هرگز نباید فراموش کرد که بازارها همیشه در جهت مورد انتظار حرکت نمی کنند و می تواند مخالف با شرایط تحلیل و معامله شما نیز حرکت کند. اینجاست که باید با قرار دادن حد ضرر در جای مناسب، مانع ثبت ضرر های سنگین در حساب معمالاتی خود شوید. دقت کنید که بسیاری از معامله گران بر اساس سطوح Fibonacci، برای خود حد سود یا حد ضرر مشخص می کنند.

سعی کنید حد ضرر خود را دستکاری نکنید، چون می تواند باعث افزایش ضررهای احتمالی شما شود.

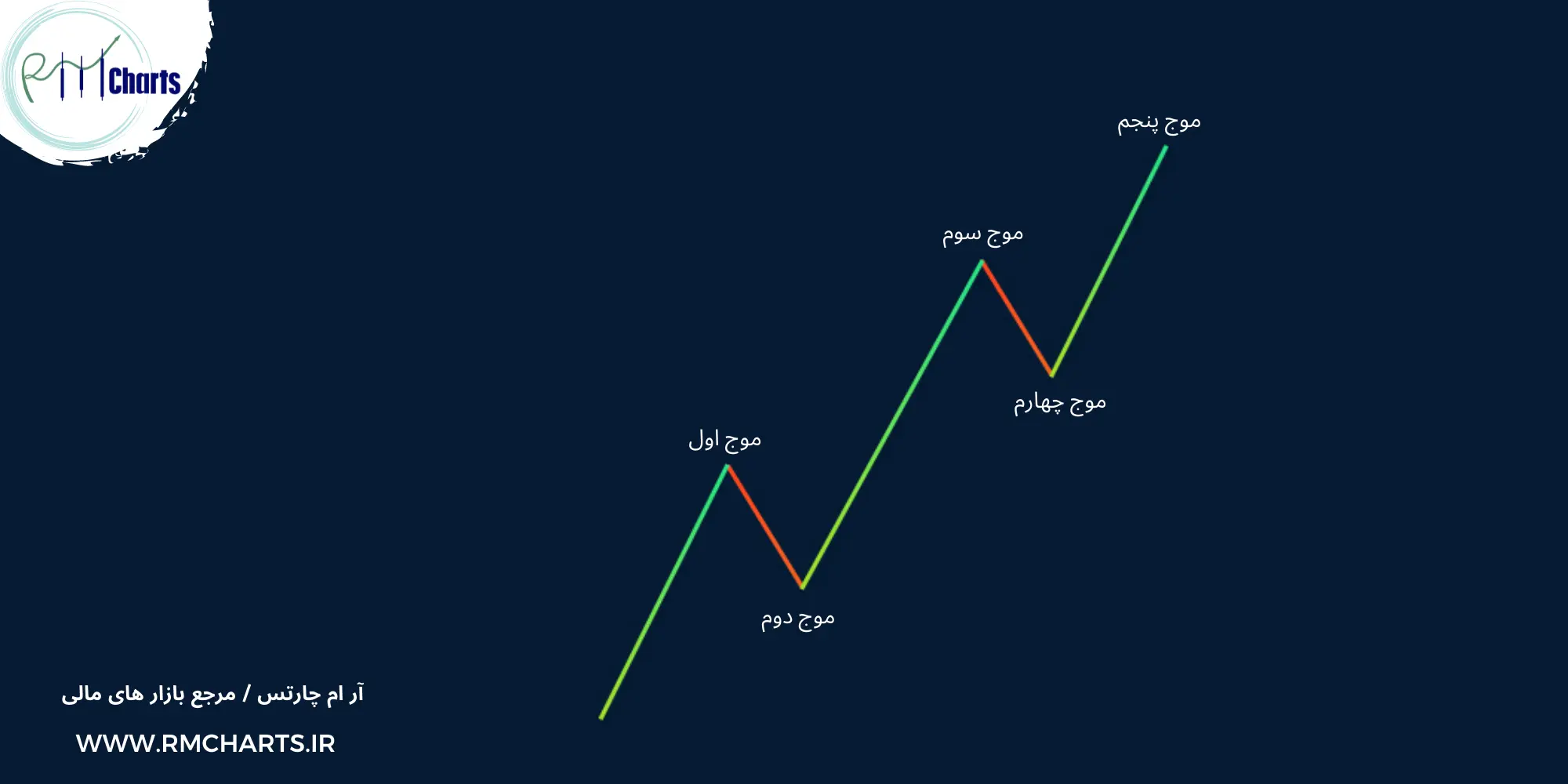

موج الیوت در فیبوناچی

اعداد Fibonacci در امواج الیوت نیز نقش بسیار مهمی دارد و می توان اساس امواج الیوت رابرت بالان را اعداد Fibonacci دانست.

موج 3 ممکن است در نسبت 1.618، 2.618 یا 4.236 به موج 1 قرار داشته باشد.

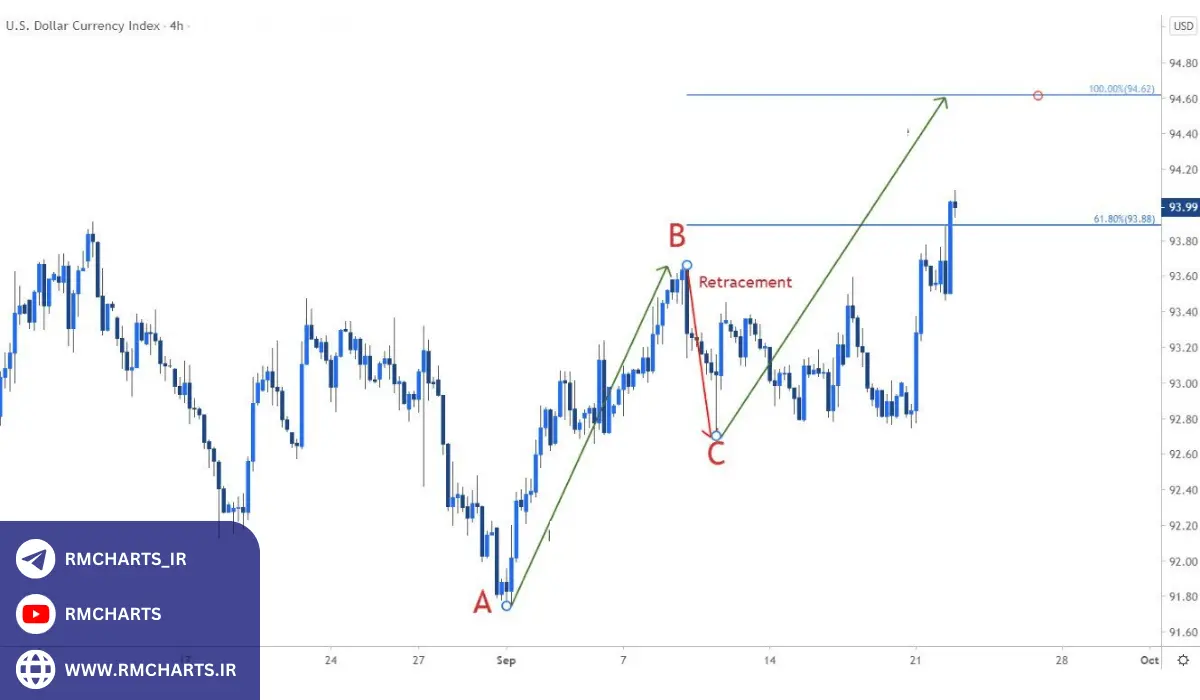

نحوه ترسیم سطوح اصلاحی فیبوناچی

ترسیم سطوح اصلاحی در دو شکل انجام می شود:

رسم فیبوناچی در یک روند صعودی:

- 1 – جهت بازار را از طریق روش هایی مثل چنگال اندروز مشخص کنید: روند صعودی

- 2 – ابزار اصلاح فیبوناچی را در پایین ترین نقطه قرار داده و به سمت بالاترین نقطه بکشید

- 3 – سه سطح حمایتی بالقوه را بررسی کنید: 0.236، 0.382 و 0.618

رسم فیبوناچی در یک روند نزولی

- 1 – جهت بازار را می توانید به کمک پرایس اکشن RTM مشخص کنید: روند نزولی

- 2 – ابزار اصلاح فیبوناچی را در بالاترین قیمت قرار داده و به سمت پایین ترین قیمت بکشید

- 3 – سه سطح مقاومت بالقوه را بررسی کنید: 0.236، 0.382 و 0.618

نتیجه

Fibonacci یکی از مهمترین ابزارهای مکمل در بحث تحلیل تکنیکال است که معامله گران می توانند از آن در بهبود کیفیت تحلیل و معامله خود استفاده کنند.

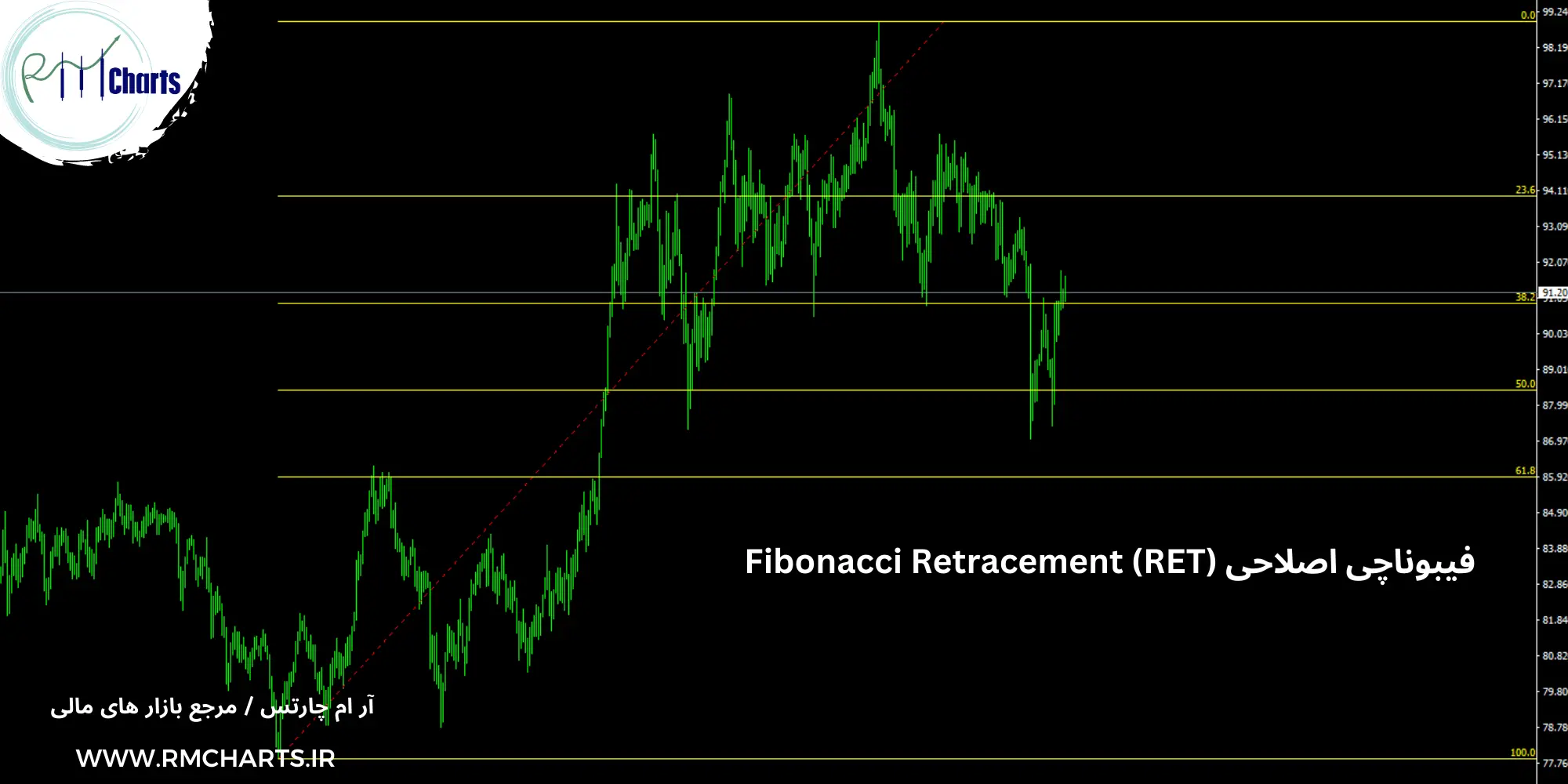

فیبوناچی اصلاحی Fibonacci Retracement (RET)

فیبوناچی اصلاحات یک ابزار معامله گری محبوب در میان ابزارهای نمودار است. در شرایط خاص، معامله گران می توانند از آن برای پیش بینی تغییرات قیمتی استفاده کنند. فیبوناچی اصلاحی برگرفته از ریاضیات قرن چهاردهم میلادی است.

دنباله Fibonacci یکی از شناخته شده ترین فرمول ها در ریاضیات است. هر عدد در دنباله مجموع دو عدد قبل از آن است. به این نکته توجه کنید:

0، 1، 1، 1، 2، 3، 5، 8، 13، 21، 34 و غیره.

معادله ریاضی که آنها را توصیف می کند Xn+2=Xn+1+1+Xn است.

فیبوناچی اصلاحی چگونه در معاملات استفاده می شود؟

روش Fibonacci اصلاحی را می توان در معاملات برای پیش بینی حرکت قیمت با دقت بسیار بالا استفاده کرد.

یکی از بزرگان چارت و معامله، رالف نلسون الیوت بود. از نظر الیوت، بازارهای مالی در امواج مانند جزر و مد دریاها حرکت می کنند.

الیوت از دنباله فیبوناچی اعداد برای پیش بینی مسیر حرکت استفاده می کرد.

او فاصله بین نقطه بالا و پایین یک حرکت را بر اساس قوانین نسبت طلایی تقسیم کرد.

در نتیجه سه شاخص و عدد مهم ظهور کردند که از اهمیت بالایی برخوردارند که به آنها نسبت های 38.2٪ ، هر دو 50٪ و 61.8٪ گفته شد.

این اعداد در اصل به محدوده های حمایت و مقاومت معروف هستند.

اگر با متاتریدر کار می کنید، می توانید آن را در منوی “Insert” -> “Fibonacci” -> “Reset Levels” پیدا کنید.

دانلود نسخه متاتریدر 5 اندیکاتور فیبوناچی اصلاحی Fibonacci Retracement (RET) ( MT5 )

دانلود نسخه متاتریدر 4 اندیکاتور فیبوناچی اصلاحی Fibonacci Retracement (RET) ( MT4 )

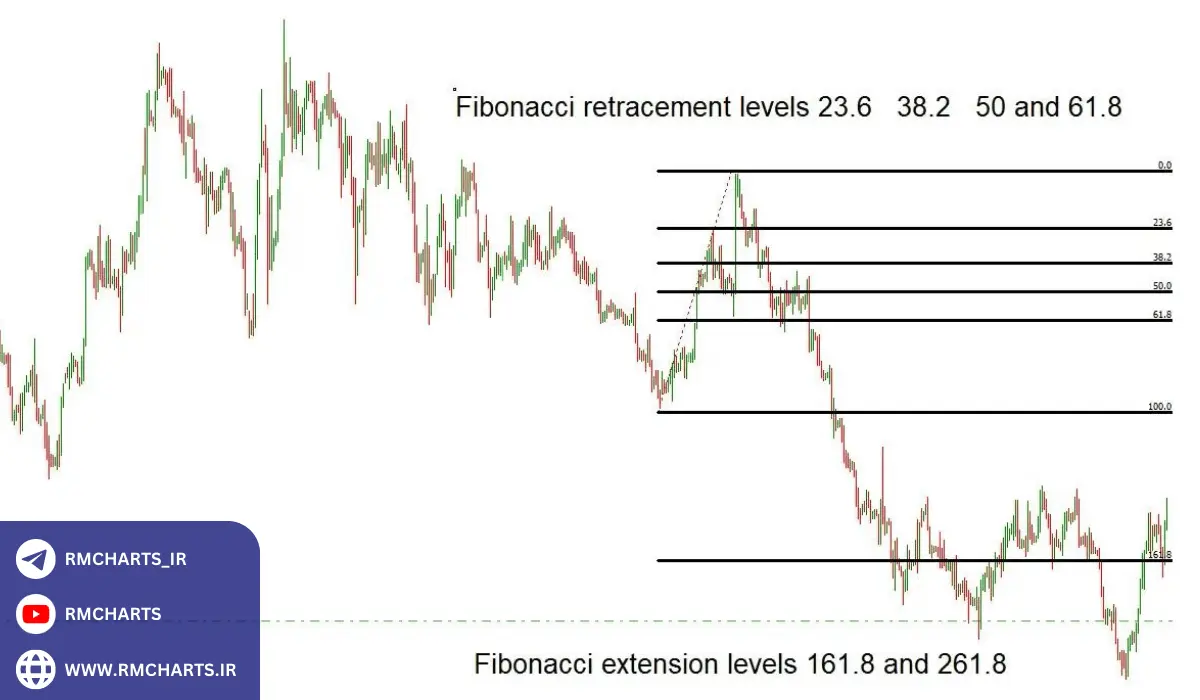

فیبوناچی خارجی Fibonacci Extension (EXT)

فیبوناچی خارجی (Fibonacci Extension) یکی از ابزارهای مهم در تحلیل تکنیکال بازارهای مالی است که در آن از سطوح فیبوناچی برای پیشبینی سطحهای قیمتی در آینده استفاده میشود.

این ابزار به صورت عمده برای تعیین سطوح پشتیبانی و مقاومت و نیز هدف قیمتی در روند رشد یا کاهش یک قیمت از طریق برآورد محتمل آینده، استفاده میشود. برای استفاده از فیبوناچی خارجی، نیاز است ابتدا با استفاده از سطوح Fibonacci کلاسیک، به سطحهای قیمتی مهم دست یافته شود.

سپس برای تعیین سطح هدف قیمتی، فیبوناچی خارجی از دو نوع سطح استفاده می کند. سطوح اول، به عنوان ادامه فیبوناچی خارجی (Extension) یا همان افزایشی، که به طور معمول با نشانه گذاری سطح 161.8%، 261.8% و 423.6% از موج قبلی در نمودار مشخص می شود. سطوح دوم به عنوان فیبوناچی خارجی (Retracement) شناخته میشوند که در آن معمولاً سطوح 38.2% و 50% و 61.8% بر اساس فیبوناچی کلاسیک برای حمایت و مقاومت استفاده می شوند.

با استفاده از فیبوناچی خارجی، میتوان تغییرات قیمتی را تعیین کرده و به تصمیم گیری برای ورود یا خروج از بازار کمک کند. با این حال، برای استفاده موفق از Fibonacci خارجی، به دقت و تجربه کافی در تحلیل تکنیکال نیاز است.

در کل، فیبوناچی خارجی یک ابزار مفید در تحلیل تکنیکال است که به کمک سطوح Fibonacci برای پیشبینی سطوح قیمتی در آینده استفاده میشود. این ابزار به عنوان یک روش تحلیلی موثر در بازارهای مالی شناخته شده است و بسیاری از تریدرها و سرمایهگذاران از آن برای تعیین سطوح حمایت و مقاومت و نیز مشخص کردن هدف قیمتی در روند صعودی یا نزولی یک قیمت استفاده میکنند.

در این روش، ابتدا با استفاده از سطوح فیبوناچی کلاسیک، به سطحهای قیمتی مهم دست یافته میشود. سپس با استفاده از Fibonacci خارجی نشانه گذاری سطوح 161.8%، 261.8% و 423.6% برای ادامه روند و سطوح 38.2% و 50% و 61.8% برای بررسی شرایط موج قبلی در نمودار مشخص میشوند.

با استفاده از فیبوناچی خارجی، میتوان پتانسیل تحولات قیمتی را تعیین کرده و به تصمیم گیری برای ورود یا خروج از بازار کمک کند. با این حال، به دقت و تجربه کافی در تحلیل تکنیکال برای استفاده موفق از فیبوناچی خارجی نیاز است.

فیبوناچی انبساطی Fibonacci Expansion (EXP)

انبساط فیبوناچی یا Fibonacci Expansion (EXP) یکی از ابزارهای تحلیلی مورد استفاده در تحلیل تکنیکال بازارهای مالی است. این ابزار براساس اعداد فیبوناچی ساخته شده است که اصول آنها بر اساس توالی اعداد فیبوناچی قرار دارد. توالی اعداد فیبوناچی به صورت زیر است:

1, 1, 2, 3, 5, 8, 13, 21, 34, 55 و …

در انبساط فیبوناچی، این اعداد به عنوان نسبتهای Fibonacci مورد استفاده قرار میگیرند تا الگوها و سطوح مهم قیمتی در بازارها شناسایی شوند.

برای انجام انبساط فیبوناچی، ابتدا باید یک دامنه قیمتی مشخص را از یک نقطه شروع (مثلاً قیمت برخورد یک ترند) به یک نقطه پایانی (مثلاً قیمت یک مقاومت یا حمایت) انتخاب کنید. سپس نقاط میانی بر اساس نسبتهای فیبوناچی (38.2٪، 50٪، 61.8٪ و غیره) از این دامنه قیمتی محاسبه میشوند.

در نهایت، این نقاط میانی به عنوان سطوح انبساط فیبوناچی نشان داده میشوند و میتوانند به عنوان سطوح پتانسیلی برای واگرایی قیمت و تغییر جهت ترند استفاده شوند.

انبساط فیبوناچی ممکن است در مواردی مانند تشخیص نقاط مهم ترندها، پیشبینی نقاط واگرایی قیمت، شناسایی سطوح حمایت و مقاومت و همچنین محاسبه هدفهای قیمتی برای معاملات مورد استفاده قرار گیرد. اما همواره باید توجه داشت که ابزارهای تحلیلی هیچگاه تضمینی برای پیشبینی صحیح بازار ندارند و تصمیمگیریهای مربوط به معاملات همیشه باید با تحلیل دقیقتر و استفاده از مدیریت مناسب ریسک همراه باشد.

ادامهٔ روند استفاده از انبساط فیبوناچی در تحلیل تکنیکال به صورت زیر است:

- تشخیص نقاط ترند: با استفاده از انبساط Fibonacci، میتوان نقاط احتمالی تغییر جهت روند یا ادامه آن را تشخیص داد. اگر قیمت به یکی از سطوح انبساط فیبوناچی برسد و در آنجا بازگشت (تغییر جهت) رخ دهد، ممکن است نشانهای برای پایان یک ترند باشد.

- پیشبینی نقاط واگرایی قیمت: نقاط واگرایی، جایی هستند که قیمت به نوسانات قیمتی عمده ختم میشود و معمولاً همراه با تغییر جهت ترند هستند. با استفاده از انبساط فیبوناچی، میتوان نقاط واگرایی را پیشبینی کرد و باعث کاهش احتمال دستخوش شدن خطا در تحلیل میشود.

- شناسایی سطوح حمایت و مقاومت: انبساط فیبوناچی میتواند کمک کند تا سطوح حمایت و مقاومت مهم در بازار شناسایی شوند. این سطوح، جایی هستند که قیمت معمولاً تغییر جهت میدهد یا در آنجا تعداد زیادی سفارش خرید یا فروش وجود دارد.

- محاسبه هدفهای قیمتی: انبساط Fibonacci میتواند به عنوان یک ابزار برای محاسبه هدفهای قیمتی در معاملات استفاده شود. با توجه به محدودهٔ قیمتی انتخابی، میتوان نقاطی را شناسایی کرد که احتمال دارد قیمت به آنها برسد و معامله به پایان برسد.

به طور کلی، استفاده از انبساط فیبوناچی نیازمند تجزیه و تحلیل دقیق بازار و توجه به سایر ابزارهای تحلیلی است. همچنین باید توجه داشت که بازارها ممکن است به طور موقت رفتارهایی نداشته باشند که با الگوهای انبساط فیبوناچی هماهنگ باشند، بنابراین همیشه باید با مدیریت ریسک مناسب، معاملات را انجام داد.

فیبوناچی پروژكشن Fibonacci Projection (PRO)

فیبوناچی پروژکشن (Fibonacci Projection) یک ابزار گرافیکی است که برای پیشبینی حرکت قیمت در بازارهای مالی، به ویژه در بازارهای مالی مانند بازار سهام و بازار فارکس، استفاده میشود. این ابزار بر اساس اعداد فیبوناچی و نسبتهای فیبوناچی ایجاد میشود.

فیبوناچی یک دنباله عددی است که در آن هر عدد برابر با مجموع دو عدد قبلی آن است. دنباله فیبوناچی به صورت زیر آغاز میشود: 0، 1، 1، 2، 3، 5، 8، 13، 21، و …

نسبتهای Fibonacci نیز از اعداد این دنباله به دست میآیند. دو عدد متوالی در دنباله Fibonacci را به هم تقسیم کنید تا نسبت فیبوناچی به دست آید. این نسبت به تقریب برابر با 1.61803 است، که به عنوان نسبت طلایی نیز شناخته میشود.

در تحلیل تکنیکال بازارهای مالی، نسبتهای فیبوناچی به عنوان سطوح مهمی برای پیشبینی تغییرات قیمت مورد استفاده قرار میگیرند. با استفاده از این نسبتها، میتوان پروژکشنهای ممکن برای حرکت آینده قیمت را تعیین کرد. معمولاً نسبتهای Fibonacci 23.6٪، 38.2٪، 50٪، 61.8٪ و 100٪ به عنوان سطوح مهمی در این تحلیل مورد استفاده قرار میگیرند.

برای استفاده از فیبوناچی پروژکشن، معمولاً یک نقطه ابتدایی را انتخاب میکنید (مثلاً قیمت ابتدایی) و سپس از نسبتهای Fibonacci برای تعیین سطوح ممکن برای تغییرات قیمت در آینده استفاده میکنید. این سطوح ممکن است به عنوان مقاومت یا پشتیبان در نمودارهای قیمتی تعبیه شوند.

به عنوان یک تکنیک تحلیلی، فیبوناچی پروژکشن به عنوان یکی از ابزارهای کمکی برای تصمیمگیریهای مرتبط با معاملات مالی مورد استفاده قرار میگیرد و باید با سایر عوامل و تحلیلها ترکیب شود تا تصمیمات صحیحتری گرفته شود.

فیبوناچی کمان Fibonacci arcs

کمانهای فیبوناچی (Fibonacci arcs) نیز یکی دیگر از ابزارهای تحلیل تکنیکال در بازارهای مالی هستند. این ابزار بر اساس اعداد Fibonacci و نسبتهای فیبوناچی ساخته شدهاند و در تحلیل تکنیکال برای پیشبینی تغییرات قیمت استفاده میشوند.

کمانهای فیبوناچی به صورت دایرههایی به نمودار قیمتی اضافه میشوند. این دایرهها بر اساس نسبتهای Fibonacci به تعداد مشخصی به دور یک نقطه ترسیم میشوند. نسبتهای فیبوناچی معمولاً 23.6٪، 38.2٪، 50٪، 61.8٪ و 100٪ به عنوان نسبتهای مهم برای ترسیم کمانهای Fibonacci در نظر گرفته میشوند.

هدف از ترسیم کمانهای فیبوناچی، تعیین سطوح ممکن برای تغییرات قیمت در آینده است. این کمانها به عنوان پتانسیل حمایت یا مقاومت در نمودارهای قیمتی مورد استفاده قرار میگیرند. به عنوان مثال، اگر قیمت به یکی از کمانها برخورد کند و در آنجا متوقف شود یا تغییر مسیر دهد، این کمان ممکن است به عنوان یک سطح مهم تغییر قیمت شناخته شود.

به عنوان یک ابزار تحلیلی، کمانهای Fibonacci همچنان نیاز به ترکیب با سایر ابزارها و تحلیلهای تکنیکال دارند تا بتوانند تصمیمات معاملاتی را تأیید کنند.

فیبوناچی بادبزن Fan

فیبوناچی بادبزن (Fibonacci Fan) نیز یکی از ابزارهای تحلیل تکنیکال در بازارهای مالی است. این ابزار بر اساس نسبتهای فیبوناچی ساخته میشود و برای تعیین سطوح ممکن قیمت در آینده و نیز تشخیص روندهای قیمتی مورد استفاده قرار میگیرد.

فیبوناچی بادبزن از خطوطی به شکل خمیده شبیه به بادبادک استفاده میکند. این خطوط از یک نقطه ابتدایی شروع شده و به تعداد مشخصی خط در اندازههای مختلف به طرف بالا یا پایین کشیده میشوند. اندازه و تعداد این خطوط بر اساس نسبتهای Fibonacci انتخاب میشود.

اهمیت فیبوناچی بادبزن در تعیین سطوح ممکن برای تغییرات قیمت در آینده است. این خطوط میتوانند به عنوان سطوح مقاومت و حمایت در نمودار قیمتی شناخته شوند. اگر قیمت به یکی از خطوط بادبزن برخورد کند و در آنجا متوقف شود یا تغییر مسیر دهد، این خط ممکن است به عنوان یک سطح مهم تغییر قیمت در نظر گرفته شود.

فیبوناچی کانال Channel

کانال فیبوناچی (Fibonacci Channel) یکی دیگر از ابزارهای تحلیل تکنیکال در بازارهای مالی است که بر اساس نسبتهای فیبوناچی ایجاد میشود. این کانال به شکل دو خط موازی ترسیم میشود که میتوانند به عنوان سطوح مقاومت و پشتیبان در نمودار قیمتی مورد استفاده قرار گیرند.

کانال Fibonacci عمدتاً بر اساس دو نقطه مهم در نمودار قیمتی ترسیم میشود: نقطه شروع و نقطه پایان. سپس، با استفاده از نسبتهای Fibonacci، خطوط موازی به نمودار اضافه میشوند. این خطوط ممکن است به عنوان سطوح ممکن قیمت در آینده شناخته شوند.

در کانال Fibonacci، دو خط اصلی به نام خط مرکزی (Centerline) و خطهای مقاومت و حمایت (Resistance and Support Lines) وجود دارد. خط مرکزی در واقع به میانه نقطه شروع و پایان میرسد و به عنوان خط میانه کانال عمل میکند. سپس، خطوط حمایت و مقاومت از دو طرف خط مرکزی به فاصله مشخصی قرار میگیرند، معمولاً با استفاده از نسبتهای فیبوناچی 23.6٪، 38.2٪، 50٪، 61.8٪ و 100٪.

کانال فیبوناچی به عنوان یک ابزار تحلیلی برای تشخیص تغییرات قیمتی و تعیین سطوح مهم در بازارهای مالی مورد استفاده قرار میگیرد. اگر قیمت به یکی از خطوط مقاومت برخورد کند، این ممکن است به عنوان نقطه ممکنی برای وقفه یا تغییر مسیر قیمت در نظر گرفته شود. همچنین، اگر قیمت به یکی از خطوط حمایت برسد، این ممکن است به عنوان نقطه ممکنی برای رشد قیمت در نظر گرفته شود.

با ما در شبکه های اجتماعی همراه باشید ( یوتیوب ، تلگرام ، توییتر )